【3·15专刊】风险提示:灵活资金解决方案,理性选择保单贷款

保单贷款是保险服务中的一项重要功能,它为保单持有人提供了灵活的资金解决方案。通过保单贷款,客户可以利用保单的现金价值获取资金支持,解决短期资金、应急资金需求等问题,同时继续享有保险保障。保单贷款因其解决资金的灵活性受到不少客户的青睐,但同时也伴随着一定的风险。作为消费者,了解保单贷款的相关规则和风险,有助于更好地利用这一功能,同时避免潜在风险,维护自身的财产安全权。

什么是保单贷款

保单贷款是指在保险合同有效期内,保单持有人以保单的现金价值为质押,向保险公司申请贷款的一种方式。贷款额度通常根据保单的现金价值来确定,贷款期限和利率由保险公司规定。

保单贷款的风险提示和建议

一、充分了解贷款规则。办理保单贷款时,请务必仔细阅读保单相关条款及贷款规则和风险提示,了解贷款额度、利率、还款期限、逾期影响等内容,确保对贷款条件和规则有清晰的认识。

二、合理评估自身财务状况。根据自身经济状况合理评估是否需要申请保单贷款,以及贷款的金额。若贷款金额过大,可能对财务状况造成压力。

三、按时还款,避免逾期。保单贷款有明确的还款期限,超期未还款可能会导致贷款本金增加。如长期未偿还贷款,可能出现贷款本息超过保单的现金价值,进而影响保单合同效力,影响到自己和家人的保障。请按照合同约定的还款期限按时还款,避免因逾期还款导致保单失效或其他不利后果。

四、防范诈骗,理性贷款。防范诈骗分子冒充监管人员、保险公司服务人员等诱导客户进行保单贷款。如遇此类电话或信息,不可直接操作贷款,建议通过保险公司官网、官方微信公众号、客服热线等正规渠道核实信息,保障自身权益,理性办理保单贷款,避免经济损失。(供稿/平安苏州寿险)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

责任编辑:kj005

关键词:

行业老兵Mohammad Aladham加盟ATFX,助力东南亚市场再创佳绩

2025-03-07 18:07:04行业老兵Mohammad Aladham加盟ATFX,助力东南亚市场再创佳绩

AB DAO 发布新版 NewPay,召唤全球 2 万老用户认领 6500 万 AB

2025-03-07 17:41:05AB DAO 发布新版 NewPay,召唤全球 2 万老用户认领 6500 万 AB

萍乡市莲花县扎实开展合格条件兵源的走访工作

2025-03-07 17:32:22萍乡市莲花县扎实开展合格条件兵源的走访工作

久湿人易臭,有体味,一个中成药,快速解决

2025-03-07 16:57:47久湿人易臭,有体味,一个中成药,快速解决

炎症风暴知识科普

2025-03-07 16:34:18炎症风暴知识科普

什么是靶向抗炎

2025-03-07 16:34:06什么是靶向抗炎

相关新闻

2025-03-08 15:18:09

2025-03-08 15:17:25

2025-03-08 15:16:47

2025-03-08 15:16:09

2025-03-08 15:15:22

2025-03-08 15:13:36

2025-03-08 15:06:51

2025-03-08 15:05:08

2025-03-08 15:02:14

家电推荐

家电图片

新闻排行

- 1

【3·15专刊】为民办实事:老年陪诊服务,守护就医无忧

- 2

【3·15专刊】风险提示:灵活资金解决方案,理性选择保单贷款

- 3

【3·15专刊】风险提示:莫贪一时便宜,谨防权益受损

- 4

【3·15专刊】风险提示:警惕!金融诈骗手段翻新,如何保护您的资金安全?

- 5

【3·15专刊】金融消费者权益保护典型案例:守护安心,合规双录

- 6

【3·15专刊】关于“守诚信 拒欺诈”的风险提示

- 7

首届推客大会圆满落幕:揭秘开场即爆场的5大运营方法论

- 8

【3·15专刊】风险提示:远离非法中介,保护信息安全

- 9

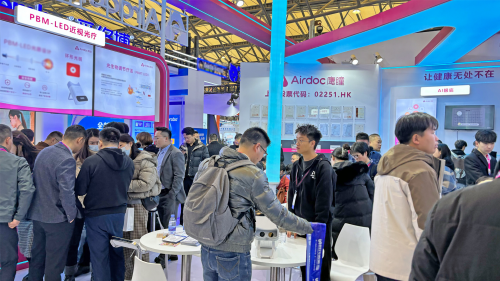

直击丨洲明光显+AI四大亮点,打造ISLE 2025人气展位

- 10

送花×免费体检!乐清大荆这家“国企建,专业管”的养老院,把妇女节过成“宠妈日”