“金鼎杯”买方投顾资产配置大赛二季度TOP3策略揭秘:均衡配置、灵活调整与风险对冲的实战智慧

首届 “金鼎杯” 买方投顾资产配置大赛 2025 年第二季度榜单揭晓,冠军 “大风小浪”、亚军 “愚公必移山”、季军 “大臧的组合”在复杂市场环境中实现超额收益的核心策略,受到了广泛的关注讨论。他们通过精准的时点选择、差异化的资产配置逻辑及对风险的严格把控,在二季度分别取得 11.16%、9.22%、8.7% 的区间收益率,最大回撤均控制在 3% 以内,为投资者提供了可借鉴的实战范本。

冠军 “大风小浪”:自下而上优选基金,攻守搭配控回撤

“大风小浪” 组合以 “精准择时 + 均衡配置 + 策略坚守” 为核心,在二季度实现 11.16% 收益的同时,将最大回撤锁定在 2.18%,展现了 “收益与风险平衡” 的出色能力。其投资策略有三大特点:

一是时点选择,避开恐慌,布局洼地。该参赛组合巧妙把握了 4 月初关税战引发的市场暴跌后的布局窗口。“当时市场情绪处于低点,我们判断短期恐慌已过度释放,于是在情绪稍有稳定时入场,既降低了买入成本,又为后续反弹预留了空间。” “大风小浪”表示,这一时点选择既基于对市场波动规律的判断,也包含一定的 “运气成分”,但核心是 “不追涨、不恐慌” 的纪律性。

二是资产配置,聚焦 A 股港股,适度对冲。其参赛组合的核心配置集中在 A 股和港股(占比超 80%),少量配置黄金(约 5%)以对冲地缘政治风险,直至 6 月底才小幅增加货币资产(约 3%)和美股(约 2%)。“我们更倾向于深耕熟悉的市场,A 股和港股估值修复空间明确,且政策支持力度持续,是收益的主要来源。”

三是基金筛选,采取定量 + 定性,攻守互补。在基金选择上,“大风小浪” 采用 “定量筛选 + 定性验证” 的双维度方法:定量层面,重点关注基金的集中度、回撤幅度、净值波动率等数据,筛选出长期表现稳定的标的;定性层面,深入分析基金经理的持仓变化(回溯前十大重仓股及行业配置历史),判断其风格稳定性。

例如,组合配置了两支进攻型基金形成互补:一支擅长捕捉新产业机会(如 CPU、新能源),虽回撤较大但反弹迅速;另一支则能提前布局行业左侧机会(如云计算、造车新势力),但退出较早。“将两者搭配,既能抓住趋势红利,又能避免单一风格的局限性。”

冠军 “大风小浪”反思:警惕短期诱惑,坚守策略初心

冠军“大风小浪”坦言,6 月底曾因 “保名次” 心态增加货币基金配置,虽未对收益造成显著影响,但违背了长期策略。“这提醒我们,比赛有时间限制,但投资是长期事,唯有严格执行策略,才能在波动中保持稳定。”

亚军 “愚公必移山”:均衡分散求稳健,长期视角抗波动

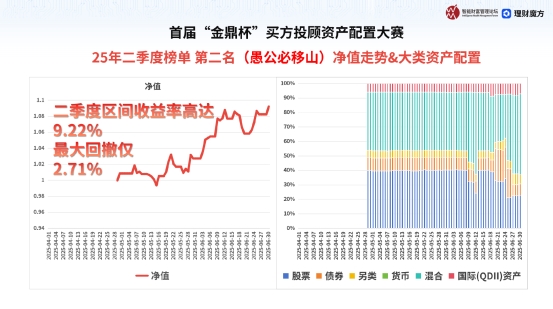

尽管 亚军“愚公必移山” 未出席直播分享,但其 9.22% 的收益率和 2.71% 的最大回撤,彰显了 “稳健至上” 的投资哲学。从公开数据看,该参赛组合的核心策略可总结为 “均衡分散 + 风格稳定”。

在资产布局方面,亚军“愚公必移山”是跨行业、跨风格覆盖的。其参赛组合对股票类和混合类资产的配置比例均衡(各约 45%),且覆盖范围广泛:股票类资产既包含金融、消费等大盘蓝筹,也涵盖新能源、半导体等成长板块;混合类基金则兼顾价值型(如高股息策略)和成长型(如科技创新主题)。这种配置有效避免了单一行业或风格的波动冲击。

在操作风格方面,其减少调仓,坚守长期。与其他参赛者相比,“愚公必移山” 在二季度未进行大规模调整,仅对个别基金做小幅仓位优化。“市场短期波动难以预测,频繁调仓反而可能错过趋势。” 业内分析认为,这种 “以静制动” 的策略,在二季度市场风格切换频繁的环境中,反而降低了交易成本和犯错概率。

在风险控制方面,其通过 “弱相关性” 对冲波动。“愚公必移山”的参赛组合刻意配置了部分与 A 股相关性较低的资产(如黄金 ETF、REITs),占比约 10%。当权益市场回调时,这些资产能起到“缓冲垫”作用,这也是回撤控制出色的关键。

季军 “大臧的组合”:灵活调整抓机会,多元配置对冲风险

季军“大臧的组合” 以 8.7% 的收益和 2.06% 的最大回撤收官,其策略核心是 “动态调整 + 风险对冲”,尤其擅长在政策与市场趋势中捕捉机会。仓位调整方面,从保守到积极,聚焦热点。5 月建仓初期,参赛组合较为保守(权益资产占比约 60%),后续逐步加仓至 80%。6 月重点布局两大方向:军工板块:受益于国防建设提速,配置比例提升至 15%;民企新动力:聚焦政策支持的民营企业(如专精特新、先进制造),占比达 12%。“大臧的组合”表示,“这些板块既符合政策导向,又有业绩兑现预期,是二季度的超额收益来源。”

“大臧的组合”的资产配置策略采取多元对冲方式:海外资产 + 固收 +,分散风险。为应对市场不确定性,组合构建了多层次对冲体系:

海外资产:配置 QDII 基金(占比 24%),包括纳斯达克(10%)和越南市场(8%),前者对冲国内出口风险,后者看好其 “类中国改革开放” 的增长潜力;6 月加仓欧洲市场(6%),判断其受美国关税战影响较小。

固收 + 产品:配置 15% 的 “稳健债基 + 可转债” 组合,在控制回撤的同时,通过可转债博取弹性收益。

季军 “大臧的组合”反思:提升反应速度,避免 “被动调整”

季军 “大臧的组合”坦言,其前期对医药和消费板块配置过重(合计占比 30%),且消费基金选择偏差(偏向小盘股),未能把握主线机会。“更重要的是,对政策信号的反应偏慢,往往在持仓收益不及预期后才被动调整,未来需更主动地结合政策与市场趋势。”

从获奖策略看买方投顾的核心能力

2025年第二季度榜TOP3参赛者的策略虽各有侧重,但殊途同归:收益的关键不在于 “押对某一赛道”,而在于对风险的认知与控制。无论是 “大风小浪” 的攻守平衡、“愚公必移山” 的均衡分散,还是 “大臧的组合” 的灵活对冲,都印证了 “买方投顾” 的核心逻辑 —— 以需求为中心,在收益与风险间找到最优解。

对于普通投资者而言,可借鉴的经验包括:深耕能力圈、坚持分散配置、避免短期投机心态。正如 “大风小浪” 组合所言:“投资的胜负不在单季排名,而在长期策略的坚守与迭代。” 随着“金鼎杯”买方投顾资产配置大赛的持续推进,更多实战智慧将为财富管理行业提供参考,推动从 “产品销售” 向 “客户价值创造” 的转型。

责任编辑:kj012

2025 香港身份申请关键细节在哪?拆解优才 / 高才通 / 专才核心逻辑

阿如拉互联网医院:承袭藏医正脉 铺就30万疑难杂症患者的希望之路

【合规说明】关于榕威国际 APP 合法合规运营情况的说明

乳癖散结胶囊治疗乳腺增生症药物经济学评价研究取得积极成效

白鹿制药乳舒康膠囊获香港上市批准——妇科中成药国际化迈出关键一步

资本、临床双线推进,科望医药全球首创CD39/TGF-β双抗ES014获ESMO Asia口头报告,差异化管线价值持续释放

相关新闻

家电推荐

家电图片

新闻排行

- 1

天图投资创始合伙人冯卫东:记豪战略视觉锤理论是巨大的理论贡献

- 2

百度法律智能体直播对话精英律师:AI重塑下,法律从业者如何破局?

- 3

自然阳光产品再获欧睿认证:2024年全球精氨酸补充品销售额榜首

- 4

2026马年春晚发布吉祥物 导演张一一归隐田园租女友过年

- 5

易点天下受邀出席2026 Google Agency Leadership Conference,共...

- 6

德邦快递亮相2025亚马逊跨境峰会,以大件物流优势赋能中国卖家出海

- 7

产学研融合结硕果!君乐宝以技术创新引领中国奶业转型升级

- 8

2026马年春晚吉祥物发布 宜春贺州三亚入围分会场

- 9

“南洋叙旧·自贸焕新”东南亚华人华侨入琼游系列推广活动启幕

- 10

“少年艺术家”栾可儿作品入选第七届UWEE®卢浮宫国际艺术展