家电行业整体进入瓶颈期 创维电器分拆上市

家电行业整体进入瓶颈期,在行业巨头和互联网家电的夹击下,创维等中小玩家的生存空间急剧压缩。无奈之下,公司转型成为小米及其生态链企业的代工厂,ODM代工业务已经占到公司营业收入的六成以上。

代工业务帮公司保住了规模,但盈利能力的下滑已经成为必然趋势。To be or not to be,That's a question!

创维分拆

1982年从华南理工大学无线电工程系毕业后,黄宏生告诉他的老师:总有一天,我要创建出像索尼、松下一样的企业。

在体制内单位华南电子进出口公司干了几年之后,他离职赴港创业,1988年在香港成立创维,从遥控器切入、进入家电领域。

彼时,在海外品牌的培育下,中国家电消费市场逐渐崛起,本土品牌进入爆发前夜——海信的前身青岛无线电二厂变身为青岛电视机总厂,带领中国电视机行业一路小跑;美的在改革春风中进入家电行业并站稳脚跟;创维、格力等企业陆续成立。

之后,便是创维跌宕起伏的30多年。一边,中国家电市场迎来爆发式增长,在技术创新、股权激励的加持下,创维成为中国彩电三巨头中唯一的民营企业;另一边,2005年,黄宏生因串谋欺诈上市公司等罪被判入狱,一定程度上影响了创维的发展。

彩电赛道因行业恶性竞争和互联网玩家崛起而逐渐暗淡,创维开始掉队。

到现在,人们关注格力、美的的家电双雄之争,紧盯海尔和TCL的转型,甚至对近年小家电崛起的一系列品牌如数家珍,却冷落了创维等行业老人。

2021年前三季度,创维集团(00751.HK)营业收入358.91亿元,归母净利润7.63亿元,最新市值仅141.90亿港元,与美的、格力、海尔的差距越来越远。

2014年,创维集团分拆机顶盒业务借壳华润锦华上市。去年1-9月,创维数字(000810.SZ)营收、净利润分别为76.22亿元、2.69亿元,且处于衰退周期,但最新市值仍超过100亿元,逼近集团公司。

于是,分拆回A,便成了这家港股家电巨头的必选项。近期,创维集团再度分拆旗下冰洗业务创维电器,拟登陆深交所创业板。

市值的现实需求之外,集团公司按照业务线分拆,也可以梳理出清晰的业务板块,帮助他们独立发展壮大,从“做大做强”转向“做小做精”。

降价促销?

2009年黄宏生重返家电业,创维奋力追赶,2010年前后从电视机切入“白电”市场,几年后,创维集团到南京投资设立创维电器股份有限公司(简称“创维电器”),推出冰箱、洗衣机业务。

公司旗下包括冰箱、洗衣机两大产品线,另外还有体量较小的平板电脑业务。《2020年度家电热销品牌产品排行榜》显示,去年冰箱热销品牌TOP10中,创维排名第10,而在该榜单的洗衣机热销品牌榜单中,公司并未进入前十。

2018年-2020年及2021年上半年,公司营业收入分别为26.90亿元、36.85亿元、37.39亿元、19.40亿元,净利润分别为5953.39万元、1.75亿元、1.52亿元、5782.88万元。

规模增长停滞、业绩下滑之外,经营性现金流也敲响警钟,去年同比下降81.53%至1.19亿元。

家电消费疲软的大势之下,几家巨头的日子也不好过,创维电器也只能是勉力支撑,甚至还祭出了降价促销量的大招。

2019年,公司卖一台洗衣机的毛利润为134.35元,到2020年和2021年上半年分别为119.30元和114.7元;冰箱产品线更夸张,2019年、2020年和2021年上半年,单台毛利分别为152.57元、125.94元、97.91元。

这两大业务的降价策略虽然保住了销量,但导致公司毛利率明显下降,报告期内分别为12.04%、14.96%、13.19%及11.03%。

今年上半年,家电行业整体毛利率在20%左右,竞争对手海尔智家、海信家电、奥马电器、澳柯玛分别为30.06%、20.94%、20.44%、19.19%。

2018年-2020年及2021年上半年,创维电器净利率分别为2.21%、4.75%、4.07%、2.98%。

虽然盈利能力危机已至,但公司仍然保持了大手笔的现金分红,2018年度-2020年度分别派发了1.2亿元、8000万元及8000万元的现金红利,导致公司截至2021年6月底的货币资金余额仅为2.33亿元。

现金流下降+大手笔分红之后,公司2021年12月31日披露IPO招股书,准备到深交所创业板上市,募资8.19亿元,主要用于生产线扩建、研发、营销和补充流动资金。

出海+代工

老牌巨头创维电器,准备如何提振业绩?从港股分拆到创业板上市,公司准备讲什么新故事?答案,就藏在公司的业务结构变化中。

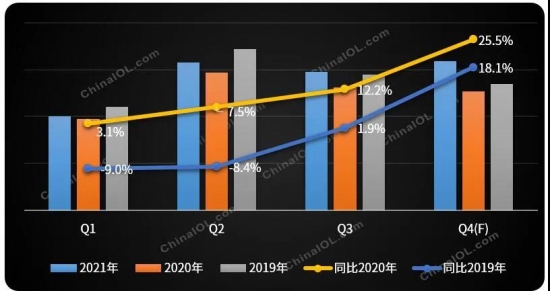

中国家电市场处在发展的瓶颈期,但在海外市场,本土家电品牌们还有很大的拓展空间。以美国、日本、中东为主的海外市场,已经成为创维电器的主要增长点。

2018年-2020年及2021年上半年,公司海外市场的收入分别为6.21亿元、9.74亿元、10.47亿元、6.23亿元,近3年的年均复合增长率接近30%,远高于本土市场的14%。报告期内,外销占收入的比例分别为23.52%、26.69%、28.49%、32.87%。

不过,随着汇率变动,外销业务的弊病开始显现,去年公司汇兑损失就超过1600万元,一定程度上也影响了公司的盈利能力。

传统家电巨头日渐式微,其中一个原因便是互联网家电玩家崛起。后者带着互联网模式,以流量思维而不是盈利思维,对传统行业形成降维打击。小米、华为包括乐视,都曾血洗电视机行业,而现在的小米及其生态链企业,把战火烧到了家电行业的各个角落。

有人反抗互联网玩家的“不讲武德”,也有人顺势拥抱了它们,比如说创维电器。它们有品牌、渠道和流量,但是缺乏生产能力,创维等传统厂商便甘愿成为代工厂。

创维电器ODM业务的客户包括小米、云米等,近几年,这几家企业稳居公司前五大客户名单。

2018年,公司ODM业务收入9.46亿元,在公司营业收入中的占比为35.84%;到2021年上半年,该板块收入达到11.55亿元,占比60.95%。ODM代工业务已经成为公司的核心业务。

代工业务让公司保住了规模,必然在盈利能力上有所损失。今年上半年,ODM业务毛利率进一步降低至9.62%,是公司综合毛利率走低的主要原因。随着公司代工业务做大,盈利能力恐怕会进一步压缩。

海外市场和代工业务成为主力,创维电器需要警惕成为下一个奥马电器。(罗晨)

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com