集成灶赛道加速,火星人股价为何腰斩?

最近几年,受累于地产周期加速下行,资本市场对家电股大体保持了一种“食之无味,弃之可惜”的态度,业内公司无论优秀与否,10倍出头的市盈率算是常态。

好在,矮子里面拔高个,在某几个细分赛道,仍然有“黑马”跑出来。

比如集成灶赛道的火星人(300894.SZ),2010年成立,仅用10年时间就完成上市,又用半年时间让股价翻倍,市盈率高到105倍,愣是把一众老牌家电“白马股”踩在脚下。

但在短暂的高光过后,火星人渐渐归于平静。截至2月18日,该公司收盘价38.2元/股,相较去年7月中旬的高点79.5元/股已经腰斩。

资本为何会盯上集成灶和火星人?又为何与其渐行渐远?一切先从行业景气度说起。

/ 01 /

被资本盯上的集成灶生意

2021年的新能源、光伏行情告诉我们,要投资于一家有着巨大市场前景的公司。通俗点解释就是寻找高增速、低渗透率的标的。

集成灶赛道基本满足了资本的这两个审美点。

相比以往不同种类厨卫电器分工运作、独占一隅的局面,集成灶集油烟机、燃气灶、消毒柜、烤箱、蒸箱于一体,通过协同各自的功能属性,从总体上排兵布阵,较好地解决了国人厨房面积小、噪音大、效率低等问题,并因此站上消费“风口”。

从大行业面看,集成灶的真正兴起始于2010年之后。彼时,我国家电市场正面临内容切换,从产品企划转向场景企划、从客厅经济转向厨房经济,都给集成灶的崛起创造了机会。

具体而言,经历了概念普及与性能完善的早期导入阶段后,目前集成灶已步入放量“摘果子”的快速发展阶段。

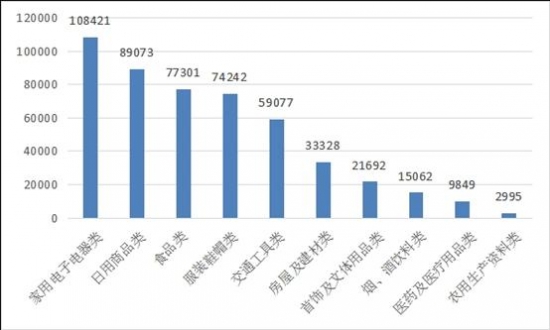

据中怡康统计,2015- 2020 年,我国集成灶零售额市场规模从48.8亿元增长至181 亿元,CAGR为29.97%。

图源:国元证券研究报告

同期,我国厨电市场零售规模(不含集成灶)从743亿元增至1114亿,年复合增长率仅为8.4%。

超20%的增速差距,在整体冰冻的厨电“天花板”下,突显集成灶的活力和增量。

高增速之外,集成灶又享有低渗透率优点。

截至2020年,我国集成灶的渗透率为12.9%,对比2016年的4.8%,提升8个百分点,但相较传统烟灶超50%的渗透率,仍然具备长足进阶的时间和空间。

众所周知,增长率与渗透率是消费品行业里的一组常用概念。增长率观察业内公司所处的生命周期和身体状态,童年、青年还是壮年、暮年?渗透率衡量消费人口基数大不大,赚钱的持续性如何?

从这两个指标来说,集成灶俨然是一匹潜力十足的“黑马”,也意味着火星人扎根生长的土地肥沃且广阔。

2015-2020年,火星人营业收入从1.88亿元增长至16.14亿元,年复合增速53.73%;对应归母净利润分从0.17亿元增长至2.75亿元,年复合增速74.5%。基本验证行业高景气度。

此外,受益于产品升级逻辑,消费者对专业品牌的认可,集成灶市场格局不断优化。2020年我国集成灶线上TOP10品牌市场份额为65.9%,线下Top10品牌市场份额为84.7%,行业品牌集中度较高。

奥维云网2021年1月1日-2021年7月25日数据显示,集成灶线上销售额市场和线下销售额市场,火星人以市占率22.46%、22.54%,均位列第一,甩开线上第二的亿田智能(10%)和线下第二的浙江美大(17.19%)好大一截。

总结下来,高成长性,低渗透率、高集中度,都让二级市场在火星人身上嗅到了金钱的味道,也让股价上涨的天平早早向一边倾斜。

类似的还有扫地机器人赛道,头部企业科沃斯和石头科技也曾享受过超估值或近百倍的估值,市值一度跨入千亿大关。

/ 02 /

增速放缓

火星人原地“熄火”?

如开篇所述,火星人的股价在短暂高光后便进入下行通道,但与之相反的是,同为集成灶赛道“玩家”的浙江美大和亿田智能,股价却节节攀升。

为何同在一个池塘里,股价表现却如此背离?说到底,整个二级市场很宽泛,股票其实是非标产品,每一个公司都有不同的情况,就好像这个世界上没有完全一样的两片树叶。

所以说,我们还是要花时间去理解公司本身。

火星人在上市前的成长速度很快,尤其在更早的2015-2017年,营收复合增速高达93%,归属净利润复合增速高达210%,用狂飙猛进来形容并不过分。

上市后的第一年,即2021年,增速就出现明显的下降。

财报显示,2021年Q1、Q2、Q3,火星人营收分别增长179.79%、47.55%、37.48%,归属净利润分别增长594.8%、61.15%、27.05%。

2020年Q1因为受疫情影响,对集成灶市场(需要上门施工)冲击很大,导致计算2021年Q1增速时的同比基数很低,数据本身的参考意义不大,二季度和三季度就是实打实地放缓了。

值得一提的是,2021年单三季度,在营收高出浙江美大(002677.SZ)0.64亿元的前提下,火星人净利润却只有后者同期的60%,出现了增收不增利的苗头,且业绩增长趋势分化(浙江美大三季度增速环比加快);同时,火星人这个增速也低于亿田智能(300911.SZ)的40.6%、58.11%。

图源:西部证券研究报告

究其缘由,部分为火星人营销投入太大,其销售费率常年保持在25%左右,而浙江美大的销售费率始终控制在15%,并且在边际效用递减规律下,火星人营销投入的拉动作用在趋弱。

不过,节点财经认为,这不是掣肘火星人股价的主要因素。毕竟,成长期的市场,一切尚未定格,在量与质孰难兼得的时候,高举高打未尝不是一种好的应对策略,就像前些年的美团、滴滴,一个个砸补贴赤身肉搏,可资本就是喜欢这个样子。

问题还是成长性慢了,对应的估值需要调整。这也解释了为何浙江美大和亿田智的股价在三季度后走强。

就刚刚过去的2021年,火星人预计归属上市公司股东的净利润在3.70亿元-4.30亿元之间,同比增长34.45%-56.25%。相较疫情之间动辄百分之几百的增速,不可同年而语。

若我们选取数据上限4.3亿元,那火星人去年四季度的净利润为1.57亿元,同比增长30.8%;若选取数据下限3.7亿元,火星人去年四季度的净利润为0.97亿元,同比减少19.2%。业绩增速整体还是一个下滑趋势。

换句话说,以火星人现在的体量,大概20亿的营收,4个亿的净利润,直接给到百倍的市盈率,300多亿的市值,按照现在30-50%的业绩增速,相当于透支了未来20多年的业绩,只要营收和利润某年发生减速,很可能就会迎来估值的大幅调整。

/ 03 /

赛道“内卷”

火星人处在什么位置?

作为厨电“天花板”下难得的一块增量市场,集成灶无疑是各方觊觎的“香饽饽”;按照经济发展规律,一旦渗透率超10%,行业提质增效的加速档将被彻底激活,资本在擘画预期发展蓝图时必然充满想象力。

总之,在增长潜力与赚钱王道的合力牵引下,集成灶吸引了大量的“淘金者”入局。

这其中,不仅有“用情专一”的浙江美大、亿田智能、火星人、帅丰电器等品牌,综合性家电品牌如海尔、美的,垂直厨电品牌如老板、方太、华帝等也陆续推出集成灶产品;各种小杂牌亦如雨后春笋般地破土而出。

据奥维云网统计,2020年我国集成灶行业品牌数量已经超过了300家,而在2016年GfK中怡康监测到的品牌数量还仅为130个左右。

那么,火星人在这条拥挤的赛道中处在什么位置?

上市公司层面,由于浙江美大、火星人、亿田智能、帅丰电器的核心业务都是集成灶,我们尝试做横向比较。

截至2021年前三季度,该四家公司的营收分别为15.34亿元、15.98亿元、8.09亿元、6.87亿元,归属净利润分别为4.51亿元、2.73亿元、1.56亿元、1.84亿元。

营收规模上,“后起之秀”火星人已超越年长十岁的“资格老臣”浙江美大,是亿田智能的近两倍,是帅丰电器的2.23倍;但在净利润上,火星人比浙江美大少了近两个亿,是亿田智能的1.75倍,是帅丰电器的1.48倍。

这要归结到毛利率和期间费用率之间的“剪刀差”。在毛利率相差无几的背景下,由于火星人“撒钱”式营销,期间费用率过高,导致净利率只有17.08%,低于浙江美大的29.4%,也低于亿天智能的19.23%和帅丰电器的26.8%。

不过,盈利能力的示弱丝毫没有影响火星人的估值,即便在市盈率一再杀低后,火星人仍然把其他选手远远抛到了身后。

截至2月18日,浙江美大、火星人、亿田智能、帅丰电器的市盈率分别为17.59、42.44、35.45、16.72,市净率分别为6.04、11.25、6.28、2.24,市场赋予的估值顺序依次是火星人>亿田智能>浙江美大>帅丰电器。

至于原因,我们已在前面指出,速度,还是速度!谁跑的快,谁抢到蛋糕的多,资金就涌向谁,甭管你是以什么为代价,抓到老鼠的就是好猫。

直白点解释,先做大规模 ,再考虑赚钱。

不过,资本从来都是“墙头草”,随着火星人业绩增速下降,其态度已变得冷淡。

展望未来,集成灶渗透率提升的强逻辑支撑不改,但行业“内卷”竞争加剧也是大概率的事情,火星人需要平衡营销和利润的关系。往往到这个时候,资本会越来越偏向于生意赚钱稳定和抗风险能力强的标的。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com