投资信心有待增强 股权投资如何穿越周期?

“原来PE里面做Pre IPO是稳赚不赔的生意,现在变成80%的企业在上市破发,所以现在投资特别难,主要是募资难、投资难、退出难。”8月5日,梅花创投创始合伙人吴世春在2023恒昌高端财富论坛上表示,现在美元基金募资的金额下降90%,人民币基金下降40%,社会LP的出资投资信心降到冰点。以前投到一个领域的前十名可能都有钱赚,现在必须要投到行业的第一名。如果所投公司不能在A股上市,则很难有流动性,中概股在美国已经变成“中丐股”,包括在香港上市的很多小盘股都没有足够的流动性。

2023年上半年,受经济恢复不及预期、全球流动性持续收紧等因素影响,A股市场股指表现分化,中国私募股权市场中,风险投资尤其是未上市的成熟期投资项目也呈现出明显的分化趋势。

截至2023年6月末,在中国证券投资基金业协会登记的存续私募股权、创业投资基金管理人13208家,较2022年末减少1095家。其中,存续私募股权投资基金31333只,较上年末(31525只)减少192只;存续规模11.15万亿元,较上年末(10.94万亿元)增加0.21万亿元;存续创业投资基金21415只,较上年末(19353只)增加2062只;存续规模3.07万亿元,较上年末(2.83万亿元)增加0.24万亿元。

“股权投资基金管理人出清加速”。8月3日,清科研究中心公布的《2023年上半年中国股权投资研究报告》显示,2023年上半年共218家基金管理人完成登记,仅为去年同期的六成左右:同期注销机构数量达到1313家,约为当期新登记管理人数量的6倍。

“股权投资基金管理人出清加速”。8月3日,清科研究中心公布的《2023年上半年中国股权投资研究报告》显示,2023年上半年共218家基金管理人完成登记,仅为去年同期的六成左右:同期注销机构数量达到1313家,约为当期新登记管理人数量的6倍。

在吴世春看来,现在要进化成为新时代的“三好”基金:项目回报要好,既需要社会LP认可,还要政府LP认可。

股权投资“三难”

股权投资一般分为四个阶段:募集、投资、管理和退出。吴世春对行业的“三难”体会并非个案,今年上半年交易活动延续过去几年的放缓态势。

清科研究中心数据显示,2023年上半年,中国股权投资市场募资端受大额基金及外币基金募资放缓影响,新募集基金数量和总规模分别达3289只、7341.45亿元人民币,同比下滑0.3%、23.5%;其中外币基金延续下滑趋势,新募集数量及规模同比降幅达54.9%、35.4%。投资端,上半年市场投资端仍较为低迷,投资案例数和金额分别达到3638起、2929.65亿元,同比下降37.5%、42.0%。退出端,2023年上半年,中国股权投资市场共发生1326笔退出案例,同比下降32.6%。

“许多在狂热时期投资的大型配置者正在撤离市场,股权投资具有很强的顺周期性,既体现在投资端,也体现在融资端。”国际金融问题专家赵庆明认为,在经济低迷期,创新创业活跃度降低,投融资两端都非常谨慎,不敢贸然出手。加之美国加息,人民币贬值,导致美元基金融资成本提高,并降低了其积极性。

“现在每个投资机构都要有十八般武艺,投资单一的能力已经远远不够。投资机构即使项目早期的时候能发现,如果它不能上市,不能退出,不能够落地返投,则很难满足市场的需求,所以现在要进化成为新时代的‘三好’基金:项目回报要好,既需要社会LP认可,还要政府LP认可。”吴世春认为,现在政府母基金已成为不可忽视的资本,它们既要基金能挣到钱,还要完成返投和产业落地的能力,如果一家股权投资机构没有返投和招商能力,就没有办法成为政府LP的宠儿。

“从新募人民币基金的LP国资属性来看,以政府机构/政府出资平台、国企/央企、政府引导基金等为代表的国资背景LP依旧是我国募资市场的重要支撑,2023年上半年,国有控股和国有参股LP的合计披露出资金额占比达71.2%。”《2023年上半年中国股权投资研究报告》显示,2023年上半年,政府机构、政府出资平台、政府引导基金,产业资本以及富有家族及个人是我国股权投资市场人民币基金的主要出资方,三者的合计披露认缴出资金额近5000亿元人民币,占比达到80.1%。险资与金融机构的合计出资次数达165笔,认缴出资总金额近500亿元人民币。

“现在的政府主要的引导基金已经非常专业,他们几乎精准把控募投管退的各个环节。”一位股份制银行杭州分行副行长向记者表示,如果政府引导基金入股某家创业公司,银行将可以提高其贷款额度,并在贷款利息方面给予一定优惠。

然而,上半年在财政资金承压和经济结构转型升级背景下,各地政府土地财政难以为继,投资步伐较此前有所减缓。截至2023年上半年,我国共设立2143只政府引导基金,目标规模约12.91万亿元人民币,已认缴规模约6.60万亿元人民币。其中,2023年上半年新设立的政府引导基金有34只,同比下降43.3%;已认缴规模为529.30亿元人民币,同比下降59.2%。

大量独角兽已沦为“独角猪”

“大量的独角兽已经沦为独角猪,这是我在2016年提出的理念,我认为把独角兽分为猪和虎。猪是必须要资本不断喂食,才能持续活下来,老虎是能够占据一个山头,它是食物链的顶端,在寒冬中有自我觅食和造血能力。”吴世春称,现在不能A股上市的资产已经没有流动性,中概股在美国已经变成“中丐股”,包括在香港上市的很多种小盘股都没有流动性。

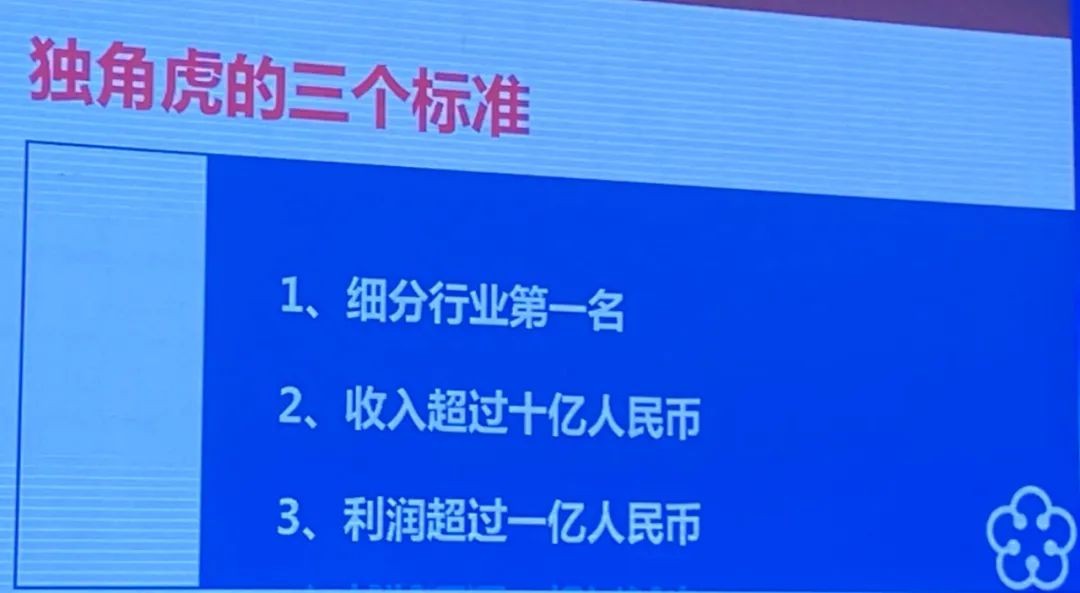

吴世春表示,从投资人看创业者的角度理解,“独角兽”概念已不再适用于当下环境,投资人更应该关注“独角虎”。所谓的“独角虎”需要符合三个评价标准:细分行业第一名、收入超过十亿人民币、利润超过一亿人民币。

然而,符合这一标准的公司并不多,甚至高于科创板上市公司的市值及财务指标“标准一”,即“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。”

2023年上半年科创板共有42家成功IPO,有33家以“标准一”上市,占比接近80%。

虽然“独角虎”标准较高,但近年股权投资机构已下沉至产业链中更加纽分的领域,对专精特新企业群体的挖掘深度和支持力度与日俱增。据清科研究中心统计,截至2023年7月28日,VC/PE机构对专精待新“小巨人”的支持率超35%,与2022年(约25%)相比大幅提升。其中,VC/PE投资活跃度较高的行业有高端制造、新材料、电子信息产业和医疗健康等。相比之下,“专精特新”中小企业VC/PE渗透率仅为13%,仍有较大发展空间。

从上市情况来看,截至2023年7月28日,已上市的专精特新“小巨人”企业数量为956家,VC/PE渗透率达70%;其中,电子信息、医疗健康、节能环保和信息技术领域的VC/PE渗透率已突破80%。

7月9日,国务院公布《私募投资基金监督管理条例》,自2023年9月1日起施行。这是私募基金行业首部行政法规,这也显示政府支持创投行业发展,为全面注册制实施也为私募股权行业的良性发展提供了沃土。中国银行首席研究员、恒昌宏观经济研究室学术顾问宗良表示,政策激发私募股权基金活力,下半年私募股权市场将乘政策东风,迈上高质量发展新台阶,为科技创新领域引入更多“活水”。

科创赛道投资机会

2023年上半年私募股权基金的大额融资案例大都集中在半导体、新能源领域,如2023年1月无锡华虹半导体融资40.2亿美元,8月7日,华虹公司正式登陆科创板,为今年以来国内最大IPO。2023年4月长江电力上市定增约161亿人民币。2023年6月份,中电建新能源融资约76亿人民币等。

“在经济高质量发展目标引领下,亟待资本与产业的良性循环。”恒昌《2023下半年宏观经济展望及资产配置策略指引》显示,近年来,私募股权和创投机构作为直接融资的重要渠道、创新资本形成的重要载体,在赋能科技创新、助力新旧动能转换实现经济高质量发展等方面发挥了重要作用。科技自强自立、低碳化转型、人口结构变化等将带来新的投资机遇,投资者可重点关注硬科技、新能源、创新医疗“三轮驱动”为代表的科创赛道的投资机会。

中国经济体制改革研究会副会长、国家高端智库中国(深圳)综合开发研究院院长樊纲认为,尽管中国经济增长面临多重因素挑战,但与世界其他主要经济体相比,可以看到中国经济依然保持很强的韧性与亮点,在投资领域,智能汽车新赛道、新能源技术与设备、人工智能、数字经济与制造业的数字化转型、生物医药、城市群的发展等新兴产业有望成为未来的经济新增长点。

“在涉及到未来的投资方向时,可以看到中国处在科技革命开始的时期,也处于中国制造从大国到强国过渡的关键时期,一些重要的产品、一些引领未来的领域,可能是未来的投资热点。”宗良认为,在科创赛道中,市场有机会、政策有作用,股权投资机构也可以赚到较高收益。

针对未来投资趋势,吴世春强调,“投资‘独角虎’要扎根实业、扎根科技,与国家的意志同频共振。中美‘脱钩断链’,国产替代性项目的机会未来十年都在。新能源、新材料、半导体、军工、数字化、智能制造、商业航天等重点赛道有望多点开花,迎来结构性行情。此外,生成式AI大模型开始商业化,可以等待应用性机会。”

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com