再创业,行业老兵初心不改,懂保汇,平安陆敏笃行合一

近日,原平安集团首席保险业务执行官、汽车之家董事长兼CEO陆敏再创业的消息在保险圈悄悄流传,这位在平安历经24年行业老兵,为何再出发,走上创业之路?

对此,陆敏先生坦言,“自己还是想做点事,还是放不下这个行业。”

再出发的他,创办了全国首个中立第三方保险科技平台——懂保汇,不卖保险,旨通过大数据建立保险知识图谱,降低保险产品认知门槛,让普通老百姓能明明白白“买保险”,家家有充足的风险保障。

陆敏先生表示:“去年初从平安退休以来,我一直在想结合自己的长项做一些事情。所谓长项,一是过去20多年我一直在保险业做管理工作,了解各方面情况;二是通过汽车之家的任职,我深入理解互联网垂直平台的运作规律。此外,我对保险互联网化方向有些思考,想通过创建‘懂保汇’,将互联网和保险结合起来做垂直平台。”

所谓知行合一,莫过于此。

2021年10月1日,懂保汇正式上线,开始借助科技工具,辅助广大消费者在专业、全面的保险认知下做购买决策。

“一直被问及懂保汇的模式和差异化发展策略,”陆敏直言,懂保汇与其他平台最大的差别是定位为“帮买平台”。

懂保汇通过技术手段打破保险行业信息不对称问题,让广大用户明明白白买保险,守住个人风险敞口;

另一方面则填补第三方保险垂直平台的空白。

目前,市场比较热门的保险平台主要展示互联网热销产品,却没有展现全行业的热销性价比保险产品,懂保汇打算切入一片尚未挖掘的空白市场。

据笔者多方了解,业内对这家新兴科技公司的商业模式更感兴趣。

一位业内人士直言,就行业发展前景而言,中国保险市场仍有较大发展空间,比如当前中国的保险密度为400美元/人,只有美国的1/10,但中国中产家庭数量已经超过美国,这直接导致大量家庭处于风险暴露中。

整个行业仍有较大的提升空间。

当被问到融资事项时,他表示也正在积极接触创投机构,若有合适的投资方一起助力懂保汇成长,他表示也特别欢迎。

目前,懂保汇的产品模式主要是“工具+内容+服务”,通俗而言,即保险精算算法+大数据+用户看得懂的内容+用户决策辅助。

“工具+内容”板块主要基于懂保汇测评体系数据库。

懂保汇评测体系建立在大数据与科学算法的基础上,属于智能化、数据化产物,以评测体系数据库为基石做出的工具和内容不带有营销和主观色彩,以保证用户选择的大前提是客观的。

工具与内容的结合,还能降低保险产品认知门槛,令人人都能简单理解冗长的保险条款。

“服务方面,对于普通消费者,懂保汇将推出的售后服务包括保单管理、理赔咨询等。对于保险公司,平台将来可能提供数据方面的应用,帮助保险公司了解自己的产品在消费者心目中的形象,有哪些优点和不足,针对性地改进完善。

对于保险代理人,除了线索服务解决获客难题外,为了提高代理人的技能,未来懂保汇还会针对不同代理人推出培训服务。”陆敏先生指出。

陆敏还指出,他一直认为保险垂直这个赛道的发展前景高于汽车行业。之前他任职汽车之家董事长兼CEO期间发现,汽车之家千人日活量里,只有1/4有购车需求,其余都是爱车发烧友。但于保险而言,用户是不会存在保险“发烧友”的,多数访客带着投保需求而来,这意味着保险垂直平台的日常访问量未必高于汽车等娱乐平台,但用户准确度一定更高。

据笔者了解,目前不少创投机构也比较看好这种业务模式,互联网进入下半场后,很少还有这种相对空白的万亿市场。

陆敏先生表示,懂保汇致力于帮消费者解决实实在在的痛点,才能赢得用户信赖。而懂保汇的模式是与保险行业为伍,与代理人为友的,这也促成业务模式的良性发展。

在他看来,随着用户量日益增多且形成行业口碑,懂保汇的业务模式还会存在更大拓展空间。

值得一提的是,不同于其他平台,“懂保汇不会自己组建保险代理人团队,而是赋能行业保险代理人。”

7月19日,银保监会发布《保险销售行为管理办法(征求意见稿)》中明确指出,保险代理人分级管理是必然趋势。

而陆敏先生在规划懂保汇产品路径线上,恰恰与行业同步,这也侧面展现了他24年行业专家的战略视野。

陆敏指出“一旦代理人与平台存在附属关系,平台就需要为代理人说话,就有损失用户利益的可能性,所以懂保汇坚持不建立自己的代理人团队。并且对于代理人方面,我们增加了代理人评价系统,对于每一位代理人的执业行为,进行正向促进作用。”

当前整个寿险行业步入转型期,最大的迹象就是人口红利消失等原因带来的代理人数量大降,这也倒逼保险代理人的经营模式从“人海模式”向“产能模式”转变。

“目前,保险代理人获客仍以线下为主,整体来看线上还打不开局面。从保险公司来看,尽管都设立了网站,开发了APP,但更多依赖的仍然是第三方流量平台,行业数据来看本身流量池尚未形成。”他指出。具体而言,传统寿险公司的经营模式主要是I-P-A-C-S(I保险公司,P是产品,A是代理人,C是消费者,S是服务),即保险公司先将产品研发出来,再将保险产品给到代理人,由代理人找到消费者进行销售,最终提供保险服务,但这种模式主要还是基于线下获客销售业态。

近年,部分保险公司尝试采取A-C-P-I-S模式,即借助代理人私域流量——通过朋友圈找到有保险需求的消费者,再推介保险产品、让消费者选择保险公司、最后提供保险服务。这种模式或可解代理人队伍庞大险企的燃眉之急,属于折中路线。

“目前,懂保汇采取的是C-P-A-I-S模式,即先从消费者需求出发,连接合适产品满足用户需求,再匹配高品质代理人提供后续投保与保险服务。这意味着我们正最大限度借助公域流量,帮助代理人获客,帮助保险公司精准判断市场需求和消费者反馈意见,作为产品改进的依据。”

他指出,一旦C-P-A-I-S模式得到有效推广,未来发展也会相当可控。此外,被问及融资用途时,陆敏告诉记者引入更多资金可助力市场推广与产品打磨,加快落地速度。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com颠覆传统餐饮SaaS收费模式,免费赋能餐饮业数字化

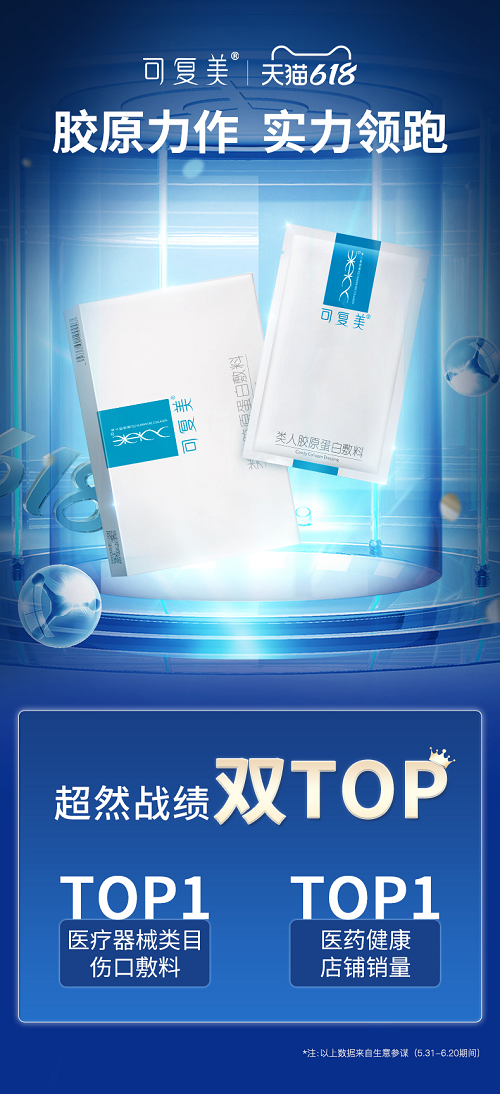

可复美贴心守护,让双向奔赴都变的有意义

可复美为肌肤应援打call,让美丽自然而然

直面肌肤问题,可复美用科技筑起肌肤“防护墙”

国货正当时,领跑修护赛道的为何又是可复美?

潜力无限,可复美一举夺魁天猫健康家用器械品牌榜

相关新闻

首届“SDGs中国青年倡行者计划:我们在行动” 活动启动仪式成功举行

7月25日,首届SDGs中国青年倡行者计划:我们在行动(SDGs China: Youth in Action)活动举行了线上...