自立门户甚至“去小米化”,小米生态链翅膀硬了?

深响原创 · 作者|萧拙

从充电宝、耳机等手机周边,到插线板、智能灯具、空气净化器、扫地机器人等家用硬件,越多越多产品以“小米”或“米家”品牌进入市场,而那些为小米或米家品牌代工的公司有一个共同的名字:小米生态链企业。

依靠小米的供应链资源、平台流量、品牌背书,小米生态链企业走出了常规制造公司难以复制的成长曲线,《小米生态链战地笔记》中有这样一段表述:“小米对于生态链企业,如同是航空母舰,是一支舰队的核心舰船,也为其他船只提供补给,并提供空中掩护,同时指挥作战。”

这无疑是支体量庞大的舰队,不过,随着舰队中舰艇的各自壮大,各方也都有了自己的想法。

部分小米生态链企业不甘只是为小米代工,他们试图获得更多自主定价权,打开利润空间,还希望让资本市场看到,公司发展能够不再依赖“大哥”小米。

势在必行的“去小米化”

目前,小米生态链中已经登陆二级市场的公司已有华米科技、云米科技、石头科技、九号公司等,再算上递交过招股书的素士科技、易来智能、趣睡科技等,已有近10家小米生态链企业进入公众视野。

这些“小小米”们在初具规模后,都开始了不同程度的自立门户。

2014年7月,小米和华米共同推出小米手环1代。2015年,华米科技发布自主品牌Amazfit,2018年又收购了智能穿戴品牌Zepp的核心资产。华米科技2021年第三季度财报显示,其自有品牌的出货量同比增长89%,代工的小米手环等可穿戴产品出货量则同比下降45.3%。2017年,石头科技推出首款自有品牌产品——石头扫地机器人。从2017年到2020年,石头科技为小米代工业务得到的收入占比从90%以上缩小到不足10%。2020年登陆科创板的九号公司曾在招股书中明确提到,“公司并不属于小米定义的典型生态链企业。”

据媒体报道,2014年下半年,在小米手环热销之后,华米科技迅速成立了北京公司,补齐了整个媒体PR团队和会展营销团队,一年多时间将北京公司扩充到了100多人。

华米科技创始人黄汪曾在接受新浪科技采访时表示:“虽然看起来你很强,但是有很多东西都是小米帮你的。渠道、PR、甚至供应链,都是小米帮你的。作为一家创业公司,不应该赶紧趁最好的时候补齐吗?那时候人最希望加入你。”

有着类似的忧虑不止华米。小米的资源支持是帮助创业公司快速启动的“一级火箭”,但也让公司患上“小米依赖症”。例如,2015年、2016年,小米产品为华米贡献的收入,就占到华米当期收入的97.1%、92.1%。

另外,作为“大哥”的小米并不会只倾心于某个“兄弟企业”。在同一品类,小米可以同时携手多个企业,比如在扫地机器人领域,小米就引入了石头科技、深圳杉川、追觅科技、云米科技等。

根据《小米生态链战地笔记》的表述,小米不希望生态链成为“温室”,而是希望打造一种微妙的竞争关系,“划地盘的方式是不对的”。

看似含着“金钥匙”出生,但危机感从未远离小米生态链企业。

而除了发展和竞争上的顾虑,利润和品牌问题也是生态链企业担心的地方。小米的起家利器是“性价比”,这一战略传统在小米生态链得到延续。青米科技、华米科技、石头科技的首款插线板、手环、扫地机器人产品,定价均远低于同行。

极致性价比固然吸睛,但也让生态链企业难以打开利润空间。如果想做高利润,小米生态链企业需要摆脱“性价比”限制,同时还需让产品具备品牌溢价。

简单几个例子就能看出为小米代工和做自有品牌的区别:第一代小米手环的售价为79元,而华米科技自有品牌Amazfit的首款手环产品定价为299元;石头科技2016年推出的小米定制品牌“米家智能扫地机器人”定价为1699元,其次年推出的“石头”智能扫地机器人,定价上升至2499元。

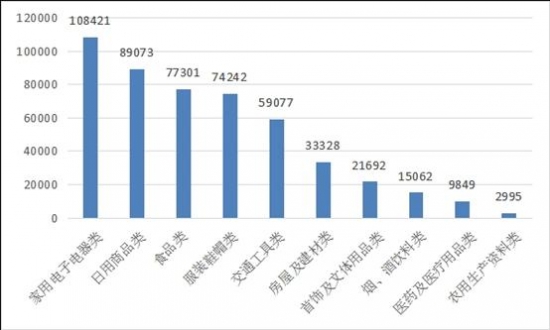

根据石头科技招股说明书,2019年上半年,米家扫地机器人、小瓦扫地机器人、石头扫地机器人毛利率分别为13.91%,28.03%,46.18%。

图源:石头科技招股书

自有品牌意味着定价权,也意味着公司利润空间的释放。只做ODM缺乏想象空间,做好自有品牌成了各家生态链企业的必经之路。

难关重重的“去小米化”

道理好懂,但在自立门户这件事上,各家表现天差地别:有的成功“去小米化”,有的在独立途中难摆脱对小米的依赖,还有的仍然处于对小米的高度依赖中。

以被外界视为“去小米化”典范的石头科技为例,2016年,石头科技的营收基本来自小米品牌产品,但根据石头科技2021年中报,2021年1月-6月,公司实现营收23.5亿元,同比增加32.19%,其中自有品牌实现销售收入22亿元,收入占比提升至94.80%。

自有品牌产品毛利更高,伴随其销售占比增长的还有石头科技的利润表现。根据中报,石头科技归属于上市公司股东的扣除非经常性损益净利润为5.74亿元,较上年同期增长32.2%。

为了卖好自有品牌产品,石头科技在过去几年里逐步降低了在小米平台的销售占比,并加码海外渠道拓展,独立之路由此走出。石头科技董事长昌敬此前接受媒体采访时曾表示,所谓的“去小米化”是表象,本质上是先期通过小米活下来,然后自然而然寻求独立发展。

相比石头科技,华米科技的“去小米化”之路仍面临不小的挑战。

根据华米科技招股书,2015年、2016年,小米产品为华米科技贡献的收入分别为8.7亿元、14.34亿元,占华米科技同期收入的97.1%、92.1%,呈现逐年下降趋势。与此同时,华米的毛利率也从2016年的17.74%增长到2019年的25.25%。

而根据华米科技2021年第三季度财报,公司该季度实现营收16亿元,同比下降28.1%,但自有品牌Amazfit和Zepp出货量实现89%的同比大幅增长,收入同比增长38%。

自主品牌出货量几乎完成翻倍式增长,但营收却呈现下滑姿态。一升一降隐含的信息是:即使自主品牌和海外市场拓展均取得成效,但华米科技的业绩依然依赖小米品牌产品。

电话会议上,黄汪也坦言,收入下降的主要原因是由华米科技代工的小米手环等可穿戴产品出货量同比下降45.3%所致。

石头科技和华米科技都已经上市。相比之下,还未上市的趣睡科技、易来智能、素士科技等企业,仍处于依赖“大哥”小米的阶段:

根据招股书,2020年,趣睡科技在小米系列平台、阿里系列平台、京东系列平台获取的收入分别为3.26亿、4682.22万和7256.72万,分别占当期收入的68.2%、9.79%和15.17%;2017年-2020年上半年,易来智能来自小米的关联销售合计占公司全部营收的58.54%、49.61%、51.62%、54.92%;在素士科技的营收构成中,米家品牌产品的收入明显高于素士自有品牌。2021年上半年,口腔护理产品中,米家品牌的电动牙刷和冲牙器贡献了58.86%的收入;须发护理产品中,米家品牌的电动剃须刀贡献了63.26%的收入。

从资本市场的反馈看,能否不依赖小米、靠自有品牌走出良性增长曲线,已是影响公司股价表现的重要因素。

以石头科技和华米科技的股价走势为例,同样是发力自有品牌,石头科技靠自有品牌成功推高了公司营收和利润表现,其净利率由2017年的5.99%持续提升至2020年的30%。2021年上半年和第三季度,石头科技的净利率分别为27.8%和24.6%。

相比之下,华米科技的自有品牌还在路上。根据其2021年第一季度财报,华米科技在该季度收获近年首个季度净亏损4042.7万元,这与其大力投入自有品牌息息相关。财报发布后,华米科技股价当日收盘大跌13.25%。

石头科技、华米科技股价走势 图源:富途

生态链企业的独立之路困难重重,作为“大哥”的小米也来到了新的十字路口。

相比早年小米作为“核心舰船”,为其他舰艇提供补给的理想模式,今天的小米生态链企业有些“分化”。

回到故事的起点,从2013年开始着手投入生态链的小米,一方面是看到了传统制造领域可观的改良空间,另一方面则是因为看中了IoT领域的巨大前景。对于小米而言,全盘控制不是目的,联手诸多“兄弟企业”拥抱物联网时代,才是多年来的布局要义。

据媒体报道,雷军曾在“小米生态链家宴”表示,经过2016年近乎无增长的最困难一年之后,其深刻体会到“保持高增长、连续高增长”很重要。

“怎么能够团结足够多的人一起干,这是我每天连睡觉都在思考的问题。”

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com