国产手机还在卷的时候,苹果轻舟已过3万亿市值

苹果可能是我所知道的世界上最好的生意。

——沃伦·巴菲特

市值最大的上市公司,能有多大?

苹果目前给出的答案是——3万亿美元。

1月4日凌晨,苹果公司的股价盘中突破182.856美元,市值超过3万亿美元。作为全球首家市值破3万亿美元的公司,苹果做对了什么?

如何增长:量与价

苹果市值首次突破1万亿美元是在2018年8月初。

在2018财年(截至当年9月),苹果出货了第20亿台iOS设备,这一年也是App Store发布十周年。

当时苹果一年的营收为2656亿美元,净利润为595.3亿美元。

2018年,苹果的收入主要由手机、平板、电脑、软件服务(App Store、Apple Music和iCloud等)以及其他产品(蓝牙耳机、智能手表等)构成,其中手机贡献了63%的收入。

到了2021财年,苹果的收入、利润分别增长到3658亿美元和946.8亿美元。收入增长了37.7%,利润增长了59%。

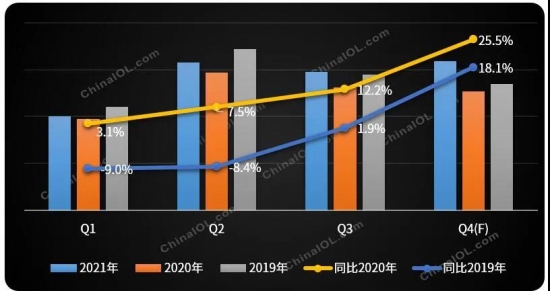

从2016年开始,就有媒体报道智能手机市场渗透率见顶、开始负增长,苹果手机近年来的销量也开始下滑——2018年第四季度,苹果CFO卢卡·梅斯特里宣布不再公布苹果手机的季度销量,这大概不是出于“销售火爆,给市场预期降温”的考虑。

收入=客户数×客单价,在量跌的情况下,苹果收入和利润的双增是如何实现的呢?

提价。

苹果在2014年推出了第一款智能手表,在2016年推出了第一代蓝牙耳机AirPods。

以前消费者是买一台iPhone,顺带着再买点少量周边。如今,消费者对智能配件等苹果生态里的产品服务接受度越来越高,也给苹果贡献了越来越高的客单价。

他们不仅买iPhone,也更多地买iPad,买MacBook,买iWatch,买AirPods,甚至买苹果的取卡针和擦镜布,买下了整个苹果宇宙。

2021财年,iPhone的收入从2018年的1667亿美元增长至1920亿美元,仅增长15%,占总收入的比例从63%降至52%。

而软件服务与手机之外所有产品的总收入从989亿美元增长到1738亿美元,增长了76%。

单纯从公司经营数据的角度看,苹果的利润涨了59%,可以推动市值升至1.59万亿美元,与3万亿美元市值的差距还有别的因素影响。

利率,金融世界的地心引力

以当年净利润和市值计算,2018年,苹果的市盈率约为10000/595.3=16.8倍。

如今苹果的市盈率达到30000/946.8=31.7倍。

这意味着,当下,投资者给苹果的估值比2018年更高了。

这与两方面的因素有关。

一方面,2018年时大家对苹果的手机销量增长前景感到悲观,而如今的投资者开始畅想苹果推出VR/AR产品、苹果汽车,利润继续增长。

另一方面则与金融市场的利率有关。

2018年,由于经济增长与充分就业的良好表现,美联储进行了4次加息,美国十年国债的收益率突破3%。

而2020年以来,受疫情影响,美联储重启放水,美国国债利率一路走低。虽然近期收水(Taper)预期升温,十年国债的收益率逐渐升高,但仍低于2%。

投资其实就是在不同收益率的资产之间比较。国债安全,所以收益率低,股票有风险,所以必须有更高的收益率。

2021年,投资者买1万美元国债,能赚回1.02万美元。

假设有个超有钱的投资者,花费3万亿美元买下苹果公司的所有股票,苹果公司一年能赚回946.8亿美元,也就是1万美元的投资能赚回1.03万美元,比国债的收益率要高一些。

*市盈率的倒数就是收益率。

2018年,投资1万美元的国债,按当时的国债利率能收回1.03万美元;而买苹果的股票,如果市盈率和现在一样是31.7倍,那么收益率还不如投资低风险的债券。

因为现在的利率比2018年低,所以苹果现在的市盈率会比2018年要高。

巴菲特在1999年曾经统计过利率变化对股市的影响:

从1964年到1981年,美国经济发生了巨大的腾飞:GDP增长370%,《财富》500强的总收入(上榜公司有变动)增长近6倍,但道琼斯工业指数的起点与终点分别为874.12点和875.00点,17年不涨,原因就是美国长期国债的利率从1964年年底的4%飙升到1981年年底的15%。

反过来,从1981年到1998年的这17年,美国GDP增长不到三倍,长期国债利率逐渐降回5%,道琼斯指数却上涨了10倍,从875点一路攀升到9181点,年化涨幅达到19%。

1993年,中国一年期的存款利率达到10.98%,许多人由此产生了“把钱存银行,光靠利息就能一辈子吃喝不愁”的想法。

假如时间回到1993年,有人兜售一只市盈率10倍、预期利润不增长(收益率10%)的股票,是没有人愿意买的。

长远来看,公司自己是股票唯一的买家

苹果公司本身的利润增长与估值提升是推高市值的两个原因,除此之外,苹果长年累月的股票回购也是一大助推动力。

苹果从2012年开始回购股票,回购金额不断提高,2018财年回购了730亿美元;2021财年,回购了855亿美元并发放了145亿美元的股息。

截至目前,苹果累计已花费4670亿美元用于回购。而苹果的流通股数量则从2018年6月底的约194亿股减少到约164亿股。

包括回购、派发股息在内的持续稳定的股东回报计划说明公司赚的是真实的现金流而不是纸面利润,能够增强投资者的信心。

与之相反,一家对外部投资者不友好的公司,其股票市值甚至可以低于它账上的现金金额——因为投资者预期管理层会把钱挥霍一空,最后什么也不会剩下。

结语

放水是面子,“提价”与回购是里子。

回过头看,苹果的3万亿美元市值之路很简单,仿佛不知不觉间轻舟已过万重山。但投资难的是,事先发现下一个能赚这么多利润的公司——苹果宇宙成功了,乐视的生态化反却失败了,锂电池巨头宁德时代的2060年估值法仍在路上。

算数题谁都会做,就看公司怎么实现。

这就是巴菲特说的投资简单但不容易。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com