飞科电器股价、业绩均下行 分红占净利六成以上

2020年飞科电器营收净利双降,但公司2020年分红4.36亿元,占净利润六成以上。同时飞科电器还存在三大品类营收下滑,研发投入薄弱等问题。

近日,上海飞科电器股份有限公司(以下简称:飞科电器,603868.SH)股价下滑,而在股价下滑前,飞科电器发布了2020年分红实施公告,共计派发现金红利4.36亿元。而从飞科电器2020年业绩看,公司营收净利双降,此次分红额占去年净利润比例高达六成。

除营收净利双降外,2020年飞科电器的三大品类营收均出现不同程度的下滑,其核心产品剃须刀更是接连出现减产情况。此外,飞科电器的研发投入也较为薄弱。针对上述问题,发现网向飞科电器发送采访函请求释疑,但截至发稿前,飞科电器并未给出合理解释。

股价、业绩均下行 分红占净利六成以上

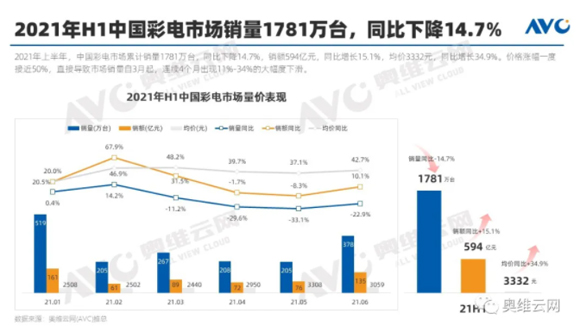

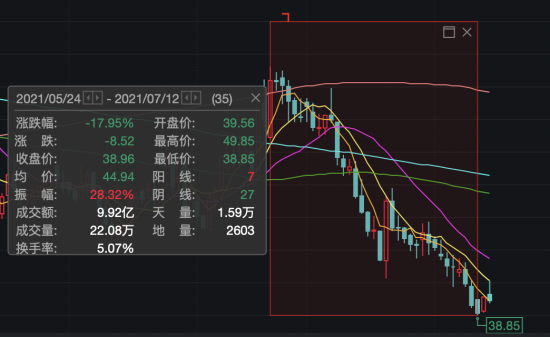

近日,飞科电器二级市场的表现不尽如人意。7月12日,飞科电器股价跌至今年新低38.85元,较5月24日最高价49.85元,下滑幅度达13.65%。

来自:Wind(飞科电器)

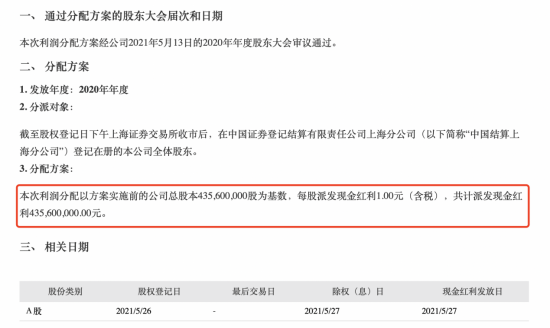

而在飞科电器股市下滑的前一个工作日,即5月21日,公司发布了2020年年度权益分派实施公告。公告称,本次利润分配以方案实施前的公司总股本43560万股为基数,每股派发现金红利1.00元(含税),共计派发现金红利43560万元。

来自:Wind公司公告(飞科电器)

这笔分红对于业绩下行的飞科电器来说却不是那么轻松。飞科电器2020年度报告显示,公司全年实现营收35.68亿元,同比下滑5.09%;归母净利润6.38亿元,同比下滑6.93%;扣非后归母净利润5.94亿元,同比下滑4.66%。也就是说,在营收净利双降的情况下,飞科电器的分红占净利润六成以上。

实际上,2020年已经是飞科电器第二年呈现负增长态势了。Wind数据显示,飞科电器2019年实现营收37.59亿元,同比下滑5.46%;归母净利润6.86亿元,同比下滑18.83%;扣非后归母净利润6.23亿元,同比下滑19.79%。

然而,飞科电器2018年同样存在扣非后归母净利润下滑的情况。Wind数据显示,飞科电器2017年扣非后归母净利润7.87亿元,2018年则为7.77亿元,同比下滑1.27%。

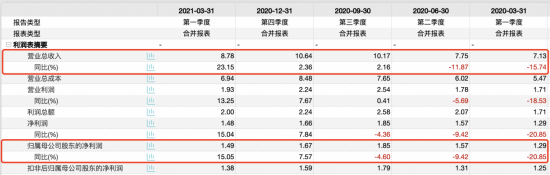

来自:Wind(飞科电器)

令人欣慰的是,飞科电器2021年第一季度实现了双向增长。一季报显示,公司2021年第一季度实现营收8.78亿元,同比增长23.15%;归母净利润1.49亿元,同比增长15.05%。

若分季度来看,飞科电器一季度的增长实际上是延续自2020年第四季度。Wind数据显示,飞科电器2020年第四季度实现营收10.64亿元,同比增长2.36%;归母净利润1.67亿元,同比增长7.57%。而在此前,飞科电器2020年第三季度营收正向增长,净利润仍为负增长;第一季度和第二季度均为负增长。

来自:Wind(飞科电器)

三大产品营收下滑 研发投入薄弱

飞科电器业绩的下滑或是受其产品的影响。公开资料显示,飞科电器是个人护理电器的龙头企业,是剃须刀国家标准起草单位。目前市场上在售产品有剃须刀、电吹风、理发器、电熨斗、挂烫机、毛球修剪器、女士剃毛器、鼻毛修剪器、扫地机器人等个人护理电器以及智能时尚电器。

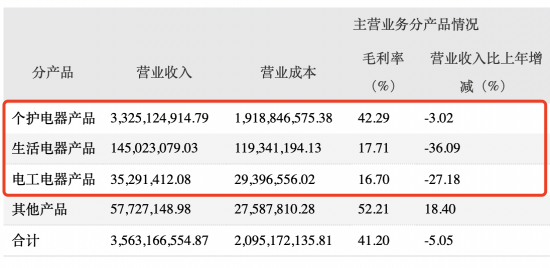

然而,从年报来看,飞科电器各线产品业绩表现均呈下滑态势。2020年度报告显示,飞科电器的个护电器产品如剃须刀、吹风机等实现营收33.25亿元,同比下滑3.02%;生活电器产品如电熨斗、挂烫机等实现营收1.45亿元,同比下滑36.09%;电工电器产品实现营收0.35亿元,同比下滑27.18%。此外,三大品类结构占比分别为93.20%、4.06%和0.99%。

来自:2020年度报告(飞科电器)

对此,业内专业人士对发现网分析称,飞科电器对个护电器产品依赖度较高,其中剃须刀更是尤甚;同时本就占比不高的生活电器产品和电工电器产品下滑幅度远超过个护电器产品。长此以往,将不利于飞科电器进一步发展。

营收下滑的同时,飞科电器个护电器产品也出现了减产现象。2020年度报告显示,飞科电器的电动剃须刀生产量为5182.84万只,较上年减少14.44%;电吹风生产量为1341.65万只,较上年减少26.07%。而2019年,飞科电器也出现了剃须刀减产行为,较2018年减少12.49%。

来自:2020年度报告(飞科电器)

对此,飞科电器在年报中做出了解释,“生产量包含自产产量和外包产量,公司选择将部分生产外包,自身专注于产品研发设计、渠道建设及品牌运营等环节。”

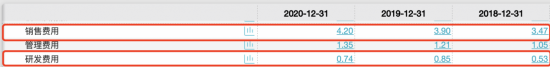

然而,飞科电器在研发方面的投入却并未如上述所言。Wind数据显示,飞科电器2018年-2020年销售费用分别为3.47亿元、3.90亿元和4.20亿元,占营收比重分别为8.72%、10.36%和11.78%;同期研发费用却仅为0.53亿元、0.85亿元和0.74亿元,占营收比重分别为1.33%、2.26%和2.08%。

来自:Wind(飞科电器)

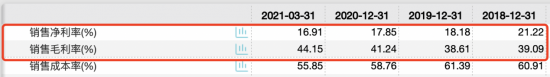

另外,Wind数据显示,飞科电器2018年-2020年以及2021年第一季度销售毛利率分别为39.09%、38.61%、41.24%和44.15%;同期销售净利率分别为21.22%、18.18%、17.85%和16.91%。业内专业人士表示,飞科电器“毛利走高,净利却走低”,从其近年来的业绩表现看,或可以证明公司存在期间费用过高侵蚀利润空间的问题。

来自:Wind(飞科电器)

单一品类依赖度过高,研发投入力度小,致使飞科电器产品力弱,市场竞争力小。而如今,小家电行业竞争激烈,传统巨头美的、格力等纷纷布局,更有小米、网易等新兴企业虎视眈眈,这或许也是飞科电器近年来业绩下滑的重要原因。(罗雪峰 陈康利)

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com