科力装备:2024年H1营收净利双双高增 三大创新模式助力市场开拓

2021年以来,全球经济持续复苏,国际汽车市场景气度回升,全球乘用车产量不断上涨,国内汽车产量亦逐年走高,带动汽车玻璃总成组件市场需求提升。同时,随着汽车智能化水平的提升,汽车玻璃总成组件的单车配套价值提升,行业市场规模进一步扩大。河北科力汽车装备股份有限公司(以下简称“科力装备”)一直专注于汽车玻璃总成组件产品的研发、生产与销售,通过持续的开拓、创新,已在汽车玻璃总成组件领域确立了领先的行业地位。

业绩方面,近年来科力装备营收及归母净利润均逐年上涨,业绩持续向好。特别是2024年上半年,科力装备的营收、归母净利润同比增长均超35%,凸显其成长性。同时,科力装备的毛利率高于行业均值,加权平均ROE“领跑”同行,盈利能力突出。多年来,科力装备通过商务接单模式创新、开发模式创新、服务模式创新持续开拓市场,积累了优质的客户资源。技术方面,科力装备重视研发创新,持续加大研发投入,在产品开发和生产工艺方面掌握了一系列相对领先的核心技术。

一、全球汽车产业景气度回升,汽车智能化提升单车配套价值

作为一家汽车玻璃总成组件供应商,科力装备主要从事汽车玻璃总成组件产品的研发、生产和销售,主要产品包括风挡玻璃安装组件、侧窗玻璃升降组件、角窗玻璃总成组件和其他汽车零部件,广泛应用于汽车玻璃领域,是汽车玻璃总成的重要组成部分。

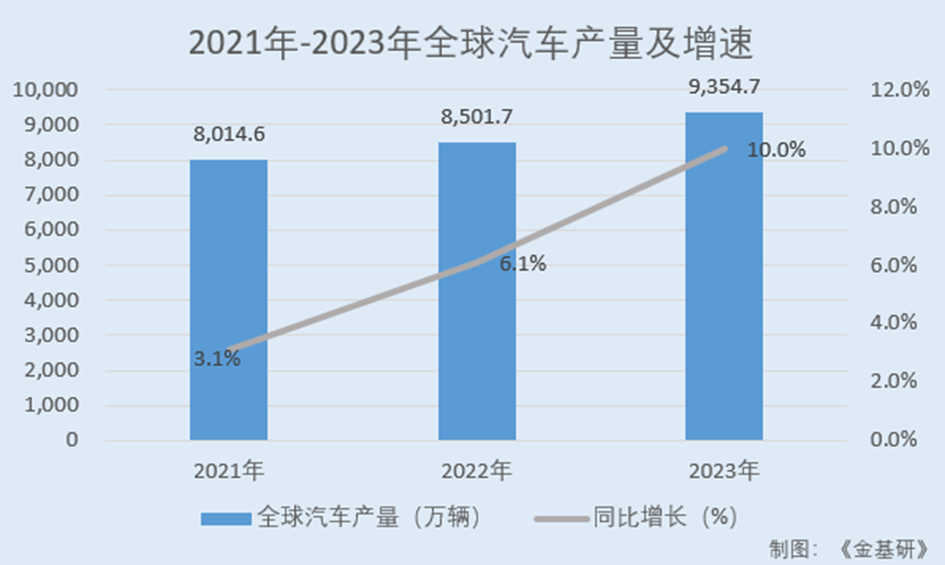

受汽车市场恢复等因素推动,近年来全球汽车产业景气度回升。据OICA(世界汽车组织)数据,2021年-2023年,全球汽车产量分别为8,014.6万辆、8,501.7万辆、9,354.7万辆,同比分别增长3.1%、6.1%、10.0%。

视线回到国内,在新能源汽车产业蓬勃发展的背景下,国内汽车市场消费需求恢复强劲,汽车产量逐年上涨。

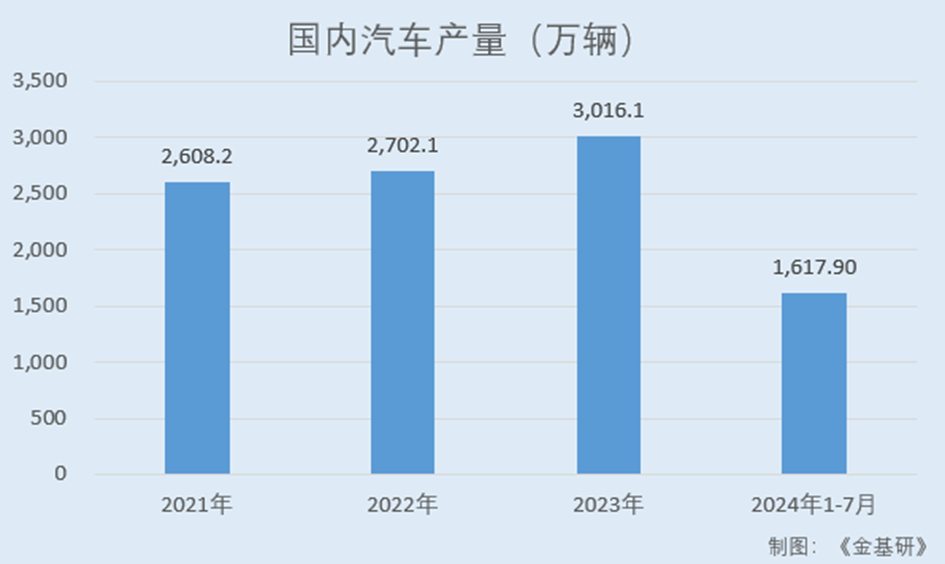

据中汽协数据,2021-2023年,全国汽车产量分别为2,608.2万辆、2,702.1万辆、3,016.1万辆。其中,2023年,全国汽车产量同比增长11.6%,产量创历史新高。到2024年1-7月,全国汽车产量为1,617.9万辆,同比增长3.4%。

随着国内汽车“以旧换新”等政策细化落实,将进一步激发汽车消费潜能,稳定行业预期,助力行业高质量发展。

从汽车普及率方面看,目前全球发达国家汽车普及率较高,包括中国在内的发展中国家汽车千人保有量仍处于偏低水平,与发达国家存在较大不低的差距,汽车的全球化普及远未结束。

目前南美、东欧、中亚、南亚、东南亚等地区发展中国家人均收入偏低,加之多数国家人口呈现快速增长的趋势,将有效拉动汽车消费,助推全球汽车消费继续由欧美日向亚非拉普及。南美、东欧、中亚、南亚、东南亚等地区未来有望成为推动全球车市增长的新的核心动力。

结合汽车行业的发展趋势来看,目前智能化需求在中高端汽车领域与日俱增。为满足消费者日益增长的需要,厂家在传统玻璃的基础上集成注入天线、各种电子元件、加热线等附件,以实现接收信号、提供倒车影像、防水、加热等功能,高附加值汽车玻璃产品的渗透率不断提升。

例如,在前风挡玻璃上就可集成前置摄像头、雨感器、除霜雾模块等智能元件。而摄像头(含除霜雾模块)/雨感器支架产品是安装上述智能元件的基座。

经科力装备测算,传统燃油车单车配套价值为120元,随着新能源汽车发展及汽车智能化水平的提升,科力装备产品迎来了“量价提升”,单车配套价值将提升至150-200元。2023年国内/全球乘用车产量为2,612.4/6,802.0万辆,目前所在行业国内/全球市场规模为52/136亿元。

综上,2021年以来,全球汽车产业景气度回升,国内汽车市场消费需求恢复强劲,带动汽车玻璃总成组件市场需求提升。同时,随着汽车智能化水平的提升,汽车玻璃总成组件的单车配套价值提升,市场规模进一步扩大。

二、2024年H1营收净利双双高增,加权平均ROE领跑同行

受益于下游汽车市场的回暖,近年来科力装备的经营业绩持续向好。

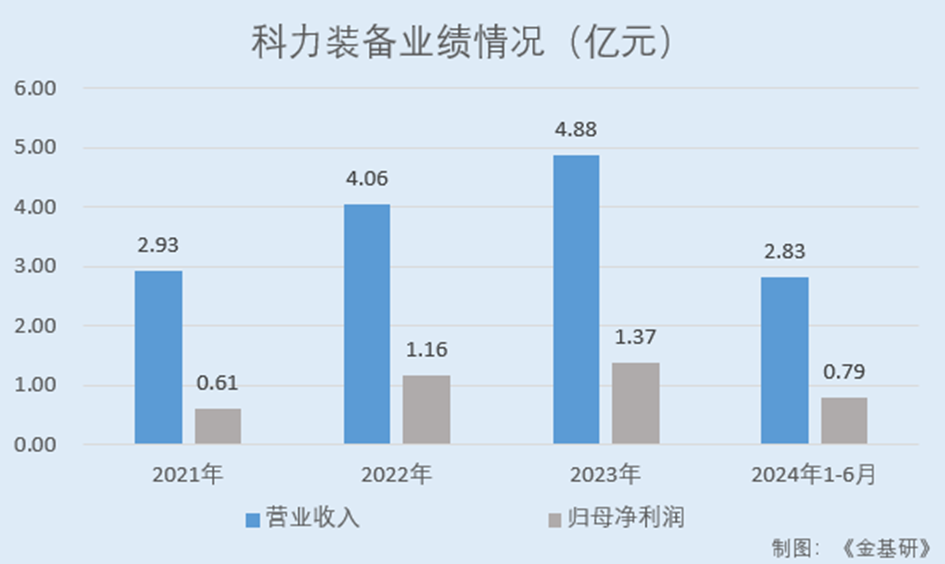

2021-2023年及2024年1-6月,科力装备的营业收入分别为2.93亿元、4.06亿元、4.88亿元、2.83亿元,2021-2023年CAGR为29.02%;归母净利润分别为0.61亿元、1.16亿元、1.37亿元、0.79亿元,2021-2023年CAGR为50.24%。

其中,2024年1-6月,科力装备营收同比增长37.41%,归母净利润较上年同期增长35.35%。

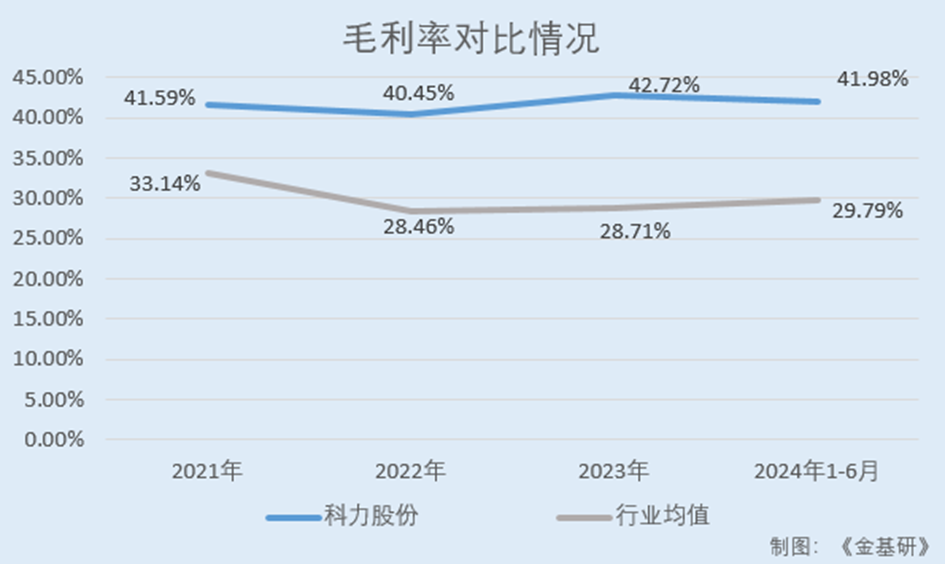

毛利率方面,2021-2023年及2024年1-6月,科力装备毛利率分别为41.59%、40.45%、42.72%、41.98%,整体维持在40%以上的高位。

同期,科力装备同行业可比公司上海肇民新材料科技股份有限公司(以下简称“肇民科技”)、浙江仙通橡塑股份有限公司(以下简称“浙江仙通”)、宁波星源卓镁技术股份有限公司(以下简称“星源卓镁”)、江阴海达橡塑股份有限公司(以下简称“海达股份”)的毛利率均值分别为33.14%、28.46%、28.71%、29.79%。

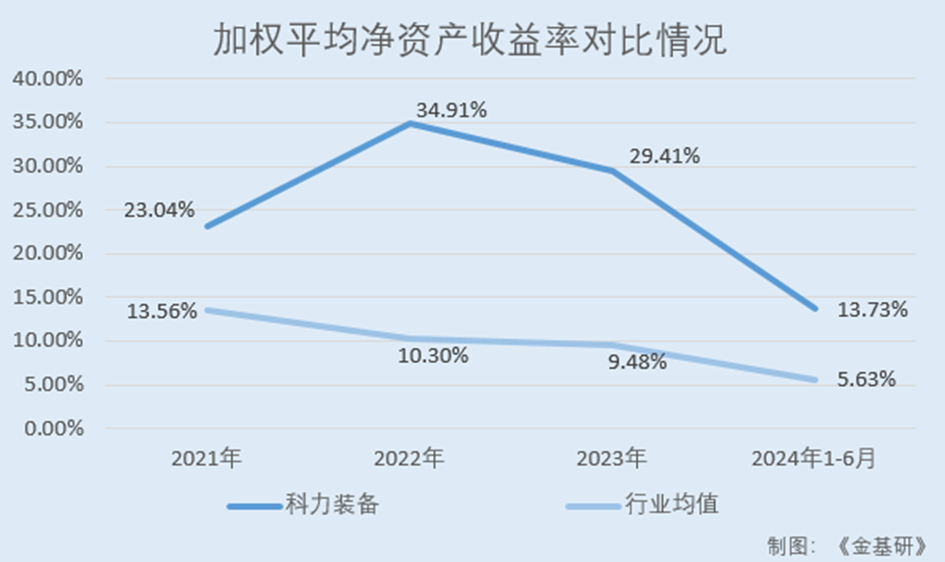

与此同时,近年来科力装备的加权平均净资产收益率“领跑”同行,盈利能力突出。

据东方财富choice数据,2021-2023年及2024年1-6月,科力装备的加权平均净资产收益率分别为23.04%、34.91%、29.41%、13.73%。

同期,科力装备同行业可比公司肇民科技的加权平均ROE分别为15.47%、8.54%、9.13%、6.61%;浙江仙通的加权平均ROE分别为14.30%、12.63%、14.63%、8.98%;星源卓镁的加权平均ROE分别为16.71%、14.94%、7.78%、3.45%;海达股份的加权平均ROE分别为7.75%、5.10%、6.37%、3.48%。

经金基研计算,2021-2023年及2024年1-6月,上述四家公司的加权平均ROE均值分别为13.56%、10.30%、9.48%、5.63%。

另一方面,近年来科力装备的资产负债率整体呈逐年走低趋势,且低于行业均值。

据东方财富choice数据,2021-2023年及2024年1-6月,科力装备资产负债率分别为15.99%、13.35%、12.84%、14.20%。

同期,科力装备同行业可比公司肇民科技、浙江仙通、星源卓镁、海达股份的资产负债率均值分别为26.13%、20.30%、21.63%、20.47%。

简言之,近年来科力装备营收及归母净利润均逐年上涨,业绩持续向好。特别是2024年上半年,科力装备的营收、归母净利润同比增长均超35%,凸显其成长性。同时,科力装备的毛利率高于行业均值,加权平均ROE“领跑”同行业可比公司,盈利能力突出。

三、三大创新模式助力市场开拓,主要客户覆盖全球前四汽车玻璃厂商

多年来,科力装备通过商务接单模式创新、开发模式创新、服务模式创新持续开拓市场。

在商务接单模式创新方面,科力装备创新性地开发了自主报价平台,所有相关人员在此平台上工作,实现客户询价、核算、报价、跟踪、分析等各阶段内容模块化、系统化、智能化,所有信息统一存储在服务器上。报价平台可根据不同客户、不同产品类别的报价策略规则给出报价建议,有效提升了成本核算的准确性和效率,提高了新项目中标率。

在开发模式创新方面,科力装备持续深入参与下游客户的产品开发,在新车型初研阶段就参与同步开发。目前,科力装备已经拥有多家汽车整车厂零部件的开发经验及数据积累。2021-2023年,科力装备同步开发项目数量分别为16项、61项、62项,同步开发项目逐年递增。

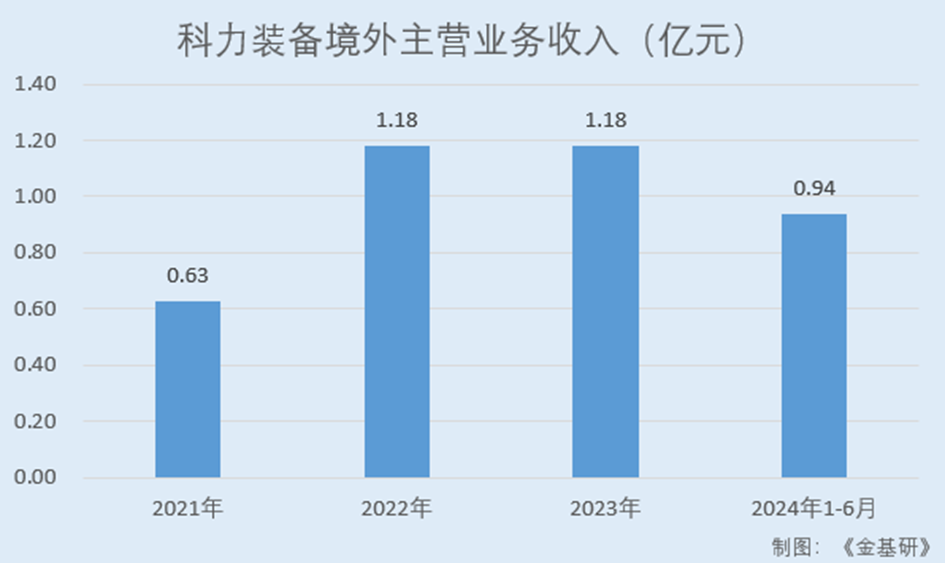

在服务模式创新方面,科力装备实行全球化综合服务,在美国设立了子公司KAP,负责南北美市场新客户的开拓和老客户的关系维护,形成了24小时即时反应能力;设立KAP负责南北美市场新客户的开拓和老客户的关系维护。科力装备成功开发服务了北美第一大玻璃生产商Vitro和南美玻璃生产商AGP。未来国外市场将成为科力装备新的业务增长点。

2021-2023年及2024年1-6月,科力装备境外主营业务收入分别为0.63亿元、1.18亿元、1.18亿元、0.94亿元,整体呈上升趋势。

目前,科力装备已与福耀玻璃、圣戈班、艾杰旭、Vitro、耀皮玻璃、板硝子等国内外知名汽车玻璃厂商建立了长期稳定的业务合作关系。

其中,全球前四大汽车玻璃厂商福耀玻璃、艾杰旭、板硝子和圣戈班的市场份额合计占比超过75%,均为科力装备的主要客户。

该等客户具有资产规模大、资金实力强、市场占有率高以及资信记录良好等特征,具有不俗的市场知名度和影响力,能够给科力装备带来持续稳定的销售订单。

同时,科力装备积极拓展整车厂客户,陆续成为广汽三菱、长城汽车、东风日产的合格供应商。

科力装备产品除了被广泛应用到宝马、奔驰、奥迪、通用、大众、丰田、本田、日产、三菱、福特、克莱斯勒、沃尔沃、红旗、吉利、长城、比亚迪、广汽、长安、奇瑞、现代、起亚、标致、雪铁龙等传统汽车品牌外,还成功配套特斯拉 Model 3、Model Y和Model S车型以及比亚迪、蔚来、理想、小鹏、哪吒、威马等几十款国内外新能源汽车。

总的来说,科力装备通过商务接单模式创新、开发模式创新、服务模式创新持续开拓市场,成功进入了全球前四大汽车玻璃生产商的全球供应链体系。目前,科力装备产品配套了国内外诸多传统汽车品牌和新能源汽车品牌。

四、研发投入呈逐年上涨趋势,两大方面核心技术创新显效

汽车玻璃总成组件产品具有典型的种类繁多、非标准化、多批次的特点,具有高度的定制化特征,不同客户对产品的品类、规格、型号等各方面的需求存在差异,即使同类产品,亦需要由不同的型号产品来适配不同车型或同一车型的不同代系。

因此新产品、新技术的开发能力是影响科力装备经营业绩与持续竞争力的关键因素。

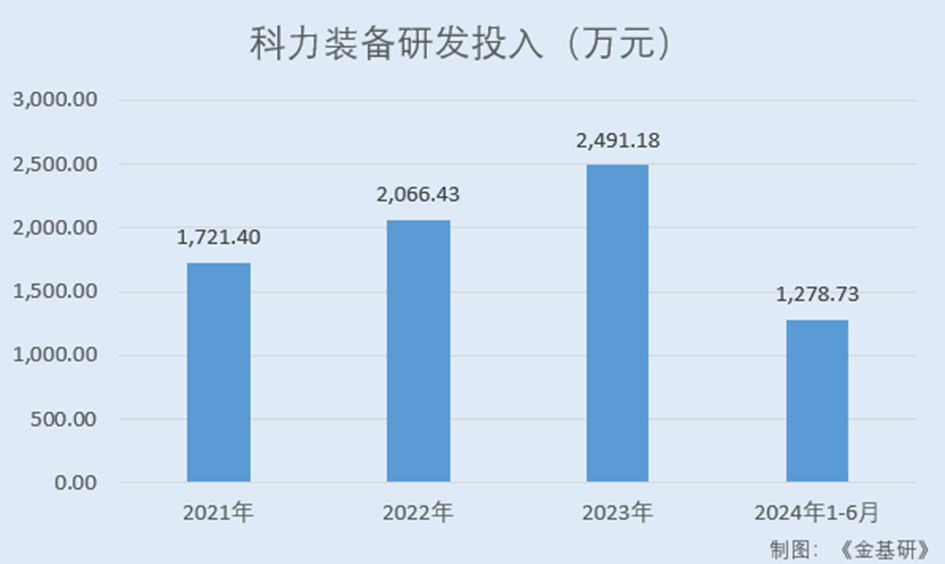

作为高新技术企业、专精特新“小巨人”企业,科力装备坚持技术和产品的持续升级创新,持续重视研发投入。

2021-2023年及2024年1-6月,科力装备研发投入金额分别为1,721.40万元、2,066.43万元、2,491.18万元、1,278.73万元,占各期营业收入的比例分别为5.87%、5.09%、5.11%、4.52%。其中,2024年上半年,科力装备研发投入同比增长18.08%。

持续增长的研发投入有效提升了科力装备的综合竞争力,为科力装备的持续快速发展提供了可靠保障。截至2024年6月30日,科力装备拥有专利84项,其中发明专利8项,实用新型专利71项,外观设计专利5项。

专注于汽车玻璃总成组件领域多年,科力装备在产品开发和生产工艺方面积累了大量的经验成果,掌握了一系列相对领先的核心技术。

在产品开发方面,科力装备拥有多家整车厂零部件的开发经验及数据积累和突出的同步开发创新能力,掌握了“汽车玻璃组件降噪技术”“汽车玻璃组件抗翘曲技术”“包边条一体化成型技术”“摄像头支架成像区域杂光抑制和防结雾技术”“平齐式侧窗导轨技术”“侧窗玻璃托架自锁和快速固化技术”“高精密模具开发技术”等七项核心技术,能够及时高效地满足客户的设计需求,有效提升产品性能和降低产品成本。

在生产工艺方面,科力装备形成了包边条多工序联动高效生产工艺技术和生产自动化工艺改进技术两大类核心技术。其中“包边条多工序联动高效生产工艺技术”和“垫块自动化生产技术”被河北省工信厅鉴定为国内领先。

科力装备在生产工艺方面的两大类核心技术先进性和创新性明显,能够有效提高生产效率、提升产品性能、降低产品不良率,维持核心产品的成本和质量优势。

与行业内主要竞争对手相比,科力装备在生产工艺方面的核心技术在多项量化指标上具有明显领先优势,其生产线自动化程度更高、产品不良率更低。

综上,科力装备重视新产品、新技术的开发能力,持续加大研发投入,有效提升了综合竞争力。在产品开发方面,科力装备掌握了七项核心技术,能够高效满足客户设计需求,提升产品性能和降低产品成本;在生产工艺方面,科力装备形成了两大类核心技术,在多项量化指标上具有明显领先优势。

五、全流程智能制造助力降本增效,募资扩产提升规模优势

汽车玻璃总成组件行业内企业数量多,且经营规模普遍偏小,行业集中度低,整个行业内具有规模优势的企业相对偏少。随着汽车玻璃总成组件行业专业化及生产规模化水平不断提升,行业中头部优势已逐渐显现。

深耕汽车玻璃总成组件领域十余载,科力装备现已发展成为国内规模居首的注塑类和挤出类汽车玻璃总成组件生产企业。

经测算,2020-2023年,科力装备汽车玻璃总成组件产品的国内市场占有率分别为8.12%、10.70%、13.46%、14.49%,全球市场占有率分别为2.90%、4.01%、5.21%、5.57%,均呈逐年上涨趋势。

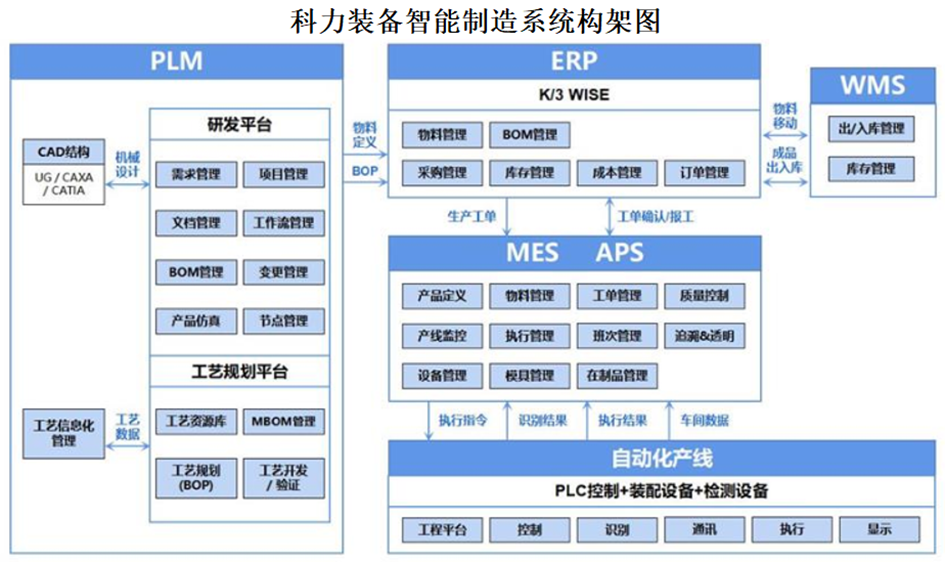

多年来,科力装备持续推进现代化智能工厂的建设,开发了智能化管理系统,助力降本增效。

科力装备以智能制造为宗旨,以设备自动化、信息数字化、信息网络化、管理智能化为标准,在生产线、装备等硬件资源搭建的基础上,通过搭建数据实时采集系统,开发基于实时数据驱动的,集产品研发、品质管控、设备管理、生产计划、工艺管理、物流管理、在线监测等模块于一体的智能化管理系统。

通过构建互联互通的网络架构、信息模型以及工业数据引擎,消除信息孤岛,实现纵向、横向、端到端多维度信息系统的集成,通过工业数据引擎的统一数据接口实现 ERP、PLM、MES、APS、WMS、智能设备、SCADA 数据采集、智能感知与识别等传感器的有效、安全、可控集成,实现上层管理系统、智能执行系统与底层设备的互通互联,建设制造全过程工业数据分析及决策模块,实现生产制造全流程的工业数据分析及智能化决策。

2024年7月22日,科力装备于深交所上市,募集资金拟用于汽车玻璃总成组件产品智能化生产建设项目、新能源汽车零部件研发中心建设项目和补充流动资金。

其中,“汽车玻璃总成组件产品智能化生产建设项目”将进一步提升科力装备的智能制造能力,从而推进科力装备现代化智能工厂的建设。

该项目建成之后,科力装备的规模优势将进一步增强,无论是对市场需求反应能力、产品加工精度、质量稳定性及生产效率都有大幅度的提升,面对原材料涨价以及整车制造企业的成本外输的同等局面,科力装备将更具成本优势。

未来,科力装备将通过持续提升内部管理、生产技术和研发能力,与现有客户持续深化合作,进一步巩固在汽车玻璃总成组件领域的行业地位,同时加大国外市场的开拓力度,力争成为具有全球竞争力的汽车零部件制造商。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

责任编辑:kj005

文章投诉热线:157 3889 8464 投诉邮箱:7983347 16@qq.com