2024年首批分红实现率成绩单,如何正确理解背后变化?|轻松懂保险

最近,光大永明人寿公布了2023年分红实现率的结果,是市场上首批公布今年分红实现率的公司之一。不过这份新鲜出炉的成绩单并不理想。39款产品的分红实现率中,最高的为115%,最低的仅为19%,超过100%的仅有6款产品。相比2022年的分红实现率(92%~220%),大幅下降。

去年下调预定利率后,分红险一度成为市场最具潜力的产品类型。但是这份分红实现率成绩单却相当于给保险公司浇了盆凉水。那么为什么分红实现率下降如此之多呢?难道真的像互联网上很多文章提到的是公司经营问题吗?

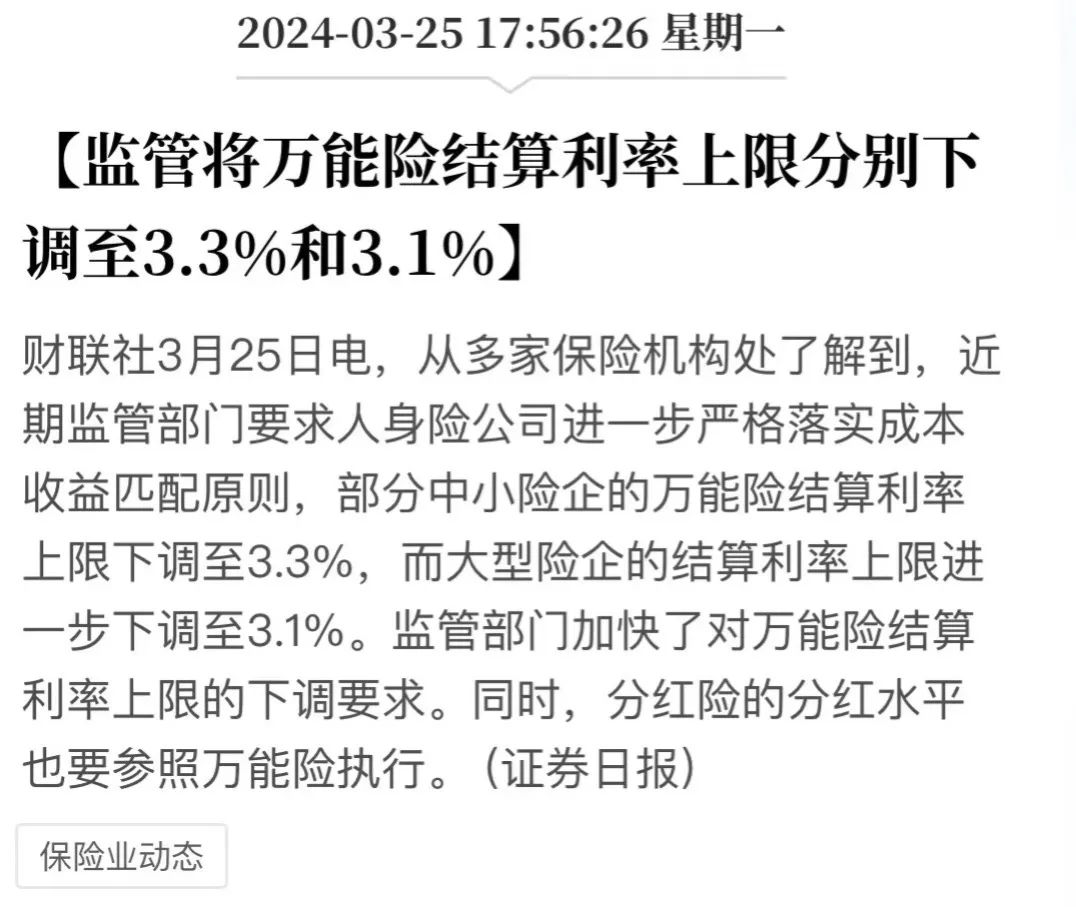

监管压降负债成本

分红实现率下降的主要原因还是由于3月份监管对保险公司的万能险和分红险进行了窗口指导,调低了分红险的收益。

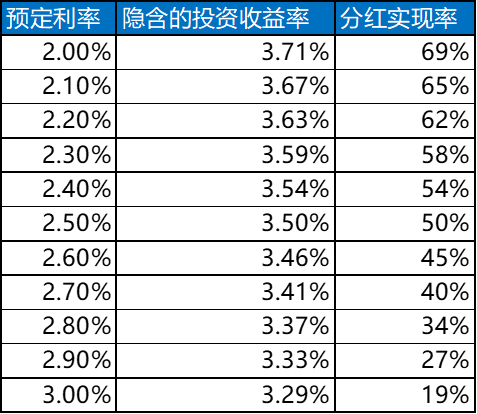

不同公司收到的窗口指导不同。光大永明应该同许多中小型公司一样,被要求分红险给客户的收益不能超过3.2%。这意味着什么?实际上,分红险的分红确定逻辑比较复杂,监管的限制需要进行一些解读才能转化为分红的限制。不超过3.2%,意味着保证收益+提供给客户的分红不超过3.2%。前者可以认为是预定利率,后者可以认为是(投资收益率-预定利率)*70%。那么对于预定利率是2.5%的分红险,隐含用到的投资收益率就是3.5%。目前产品说明书演示的预期分红是基于4.5%投资收益率假设计算得到的。对于预定利率为2.5%的分红险,分红实现率=实际宣告的分红/产品说明书演示的预期分红=50%。在3.2%总收益的限制下,不同预定利率对应的分红实现率也不同,见下表。

预定利率是3.0%的分红险,在总客户收益不超过3.2%的情况下,分红实现率只有19%。这下大家应该知道光大永明有些产品的分红实现率为什么这么低了吧。其实是因为分红实现率只考虑了浮动收益的部分,没有考虑保证收益的部分。尽管分红实现率不同,这些产品的总收益其实是一样的,都限制在了3.2%的水平之下。低分红实现率主要来自于监管对分红收益的限制,而不是来自于分红账户的直接经营成果。但为什么有些产品的分红实现率不在(上表中)19%~69%这个区间范围呢?我了解到不同公司目前对监管的限制有些许不同的解读,有些认为针对的是利差,有些针对的是分红的全部利润来源即全差。不同产品在设计时都会确定分红险同客户分享哪些利润。

光大永明公布分红实现率的产品,都包含了利差和死差,有些还分享费差或退保差。我推断它们解读监管限制的只是利差。所以,针对有些产品,还分配了除利差以外其他利润,因此分红实现率会高一些。这些产品2022年的分红实现率一般也高于100%,侧面也说明了2023年确定分红的逻辑。

公司财务数据的解读

网上有些文章尝试从财务数据角度解读分红实现率的变化,但是对保险公司的财务指标理解不太准确,这里略作解释。

·

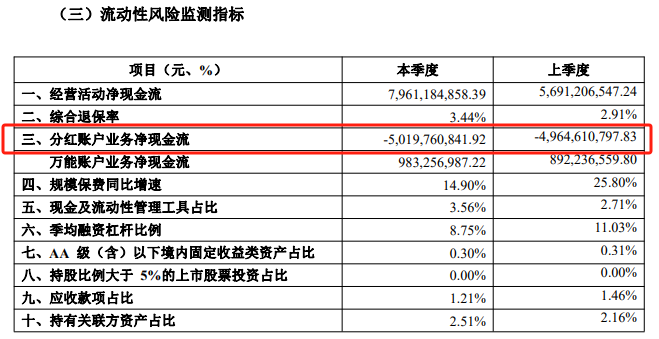

分红业务净现金流为负:现金流更多是流动性的指标,不代表业务的盈亏。保险产品大多数前期因为有保费收入所以现金流为正,赔付等负向现金流集中在偏后期,呈现现金流入和流出在时间上不匹配的情况。近几年,分红业务不是公司的最主要的产品,所以现金流为负很正常。针对流动性,更科学的指标是流动性覆盖率等。

·

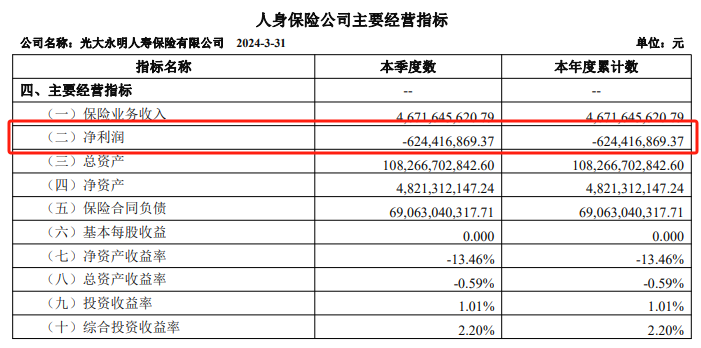

净利润为负:2023年全年和2024年1季度净利润分别为-9.2亿和-6.2亿。这里的净利润没有区分分红业务和非分红业务的结果,不能说明分红账户的运营情况。

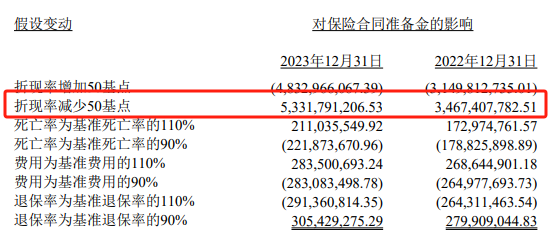

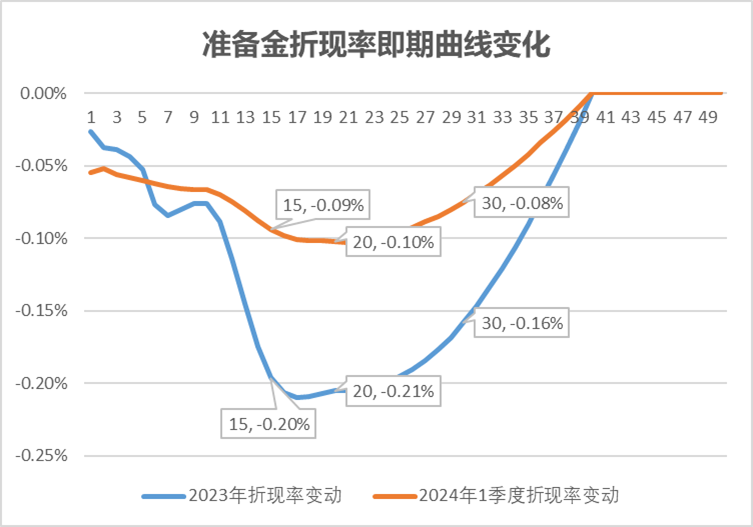

从公司整体上看,净利润为负,很重要的原因之一是非分红险准备金折现率曲线的下降。从2023年度准备金的敏感性可以看出来,50bps的曲线变动对利润的影响是很大的。而2023年以及2024年一季度,准备金折现率曲线就有不小幅度的下降。简单的说,保险合同会计准则的技术性因素是影响净利润变负的重要原因,不能简单归结为公司经营出现了问题。

·

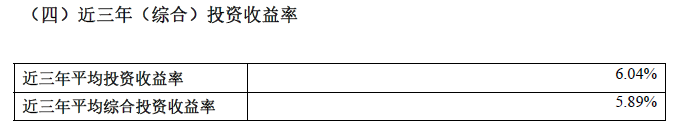

投资收益率和综合投资收益率表现不错:过去三年平均的投资收益率表现还可以,但同样的,这个指标并没有区分分红业务和非分红业务的结果。尽管投资收益是分红险利润来源的大头,但是光大永明的分红险还包括死差、费差、退保差等,光看投资收益是不够的。另外,分红险更需要从资产负债表角度来检验分红的可持续性(这里就不讨论)。总之,公开披露的信息里是没有这些内容的。

最后

过往每年保险公司确定的分红,都会尽量锚定红利演示水平或对标同业平均水平,即使历史上的累计盈余和未来的预期不能很好支持。但今年的逻辑会发生较大变化,由于监管对分红成本的限制,即将宣告的分红水平预计都将大幅下降。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

责任编辑:kj005

文章投诉热线:182 3641 3660 投诉邮箱:7983347 16@qq.com