狂发168只新基金的百亿私募什么来头?正收益不足三成,百亿私募前8月业绩抢先看!

本周市场回调,风格有所切换,成长股相对弱势,市场震荡下行。主要指数均收跌,其中上证指数下跌1.54%、深证成指下跌2.96%、创业板指下跌4.06%、沪深300下跌2.04%、中证500下跌2.36%。欧美核心通胀数据居高不下,以及美国9月加息概率很大,欧美股市也全线回调。

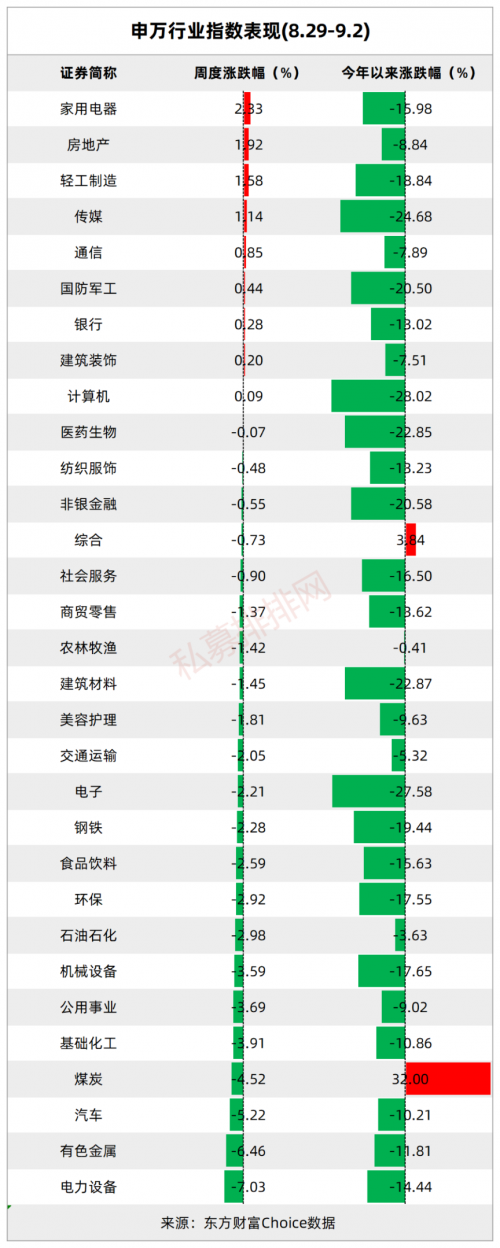

受疫情反弹多地加强防控影响,本周(8.29-9.2)市场继续低迷,除房地产与白酒略有表现外,其余板块全线下跌。比亚迪遭长线投资者巴菲特时隔14年来首次减持影响,新能源汽车产业链跌幅较大。卫星导航消息火热,以及国内部分地区疫情恶化,导致通信和医药板块有所上涨,LNG价格等能源价格下跌以及电力问题缓解,带动燃气和电力设备在大幅下跌。此外,中美利差倒挂压力明显,全球央行年会也传递出海外市场继续加息的态度,人民币相对贬值或对部分海外资金形成利空。

商品期货市场方面,受海外宏观利空影响,市场再度下跌,各板块跌幅较大。从私募本周业绩表现来看,无论是主观多头、量化多头,还是CTA策略,普遍遭遇回撤。

近期疫情有所反复,叠加美联储鹰派发言,中美利差倒挂程度再次加深,短期来看A股市场承压。展望后市,中信证券认为,预计市场在9月上半月依然处于寻找新平衡、延续高波动的过程中,“热转冷”的非典型切换持续,随着市场在波动中形成新平衡,预计9月下半月将逐步企稳。

阿巴马年内狂发168只基金还举牌三雄极光,百亿私募前8月收益抢先看

为了保护中小投资者的利益、维护市场公平正义秩序,相关法律法规规定,通过证券交易所的证券交易,投资者持有或者通过协议、其他安排与他人共同持有一个上市公司已发行的股份达到5%时,也就是当投资者及其一致行动人拥有上市公司股份达5%时,应当在该事实发生之日起三日内,向证监会、证券交易所作出书面报告并予公告,期间不得再行买卖该上市公司的股票。

深交所8月31日向阿巴马资产下发的监管函指出,阿巴马万象益新54号、阿巴马万象益新55号于2022年5月16日至8月26日期间通过集中竞价和大宗交易合计增持三雄极光股份1490.22万股,占三雄极光总股本的5.32%。

公司在合计持有三雄极光股份比例达到5%时,未按照《证券法》第六十三条、《上市公司收购管理办法》第十三条的规定停止买卖三雄极光的股票。须充分重视这一问题,吸取教训,及时整改,杜绝再次发生。这也意味着百亿私募阿巴马资产为违规举牌上市公司三雄极光。

阿巴马资产为去年四季度新晋百亿私募,虽然私募在2022年的基金发行速度普遍放缓,但是阿巴马资产却高歌猛进,频频拿下月度“备案王”。截至发稿,阿巴马资产今年已经足足备案了168只新基金,基金发行数量排名第一。

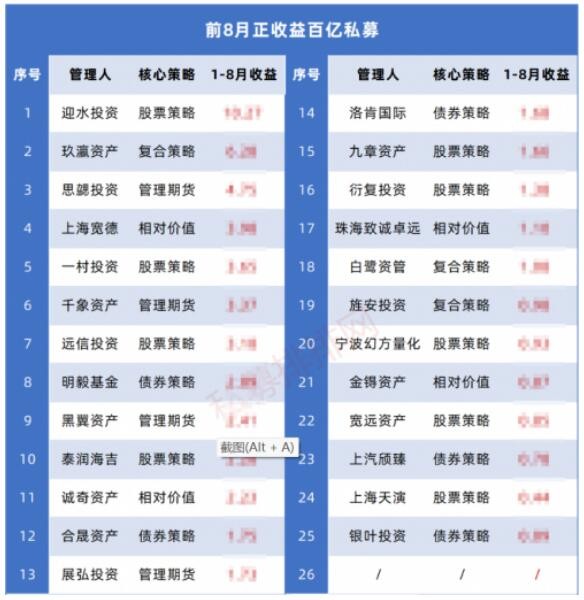

虽然前8月百亿私募收益榜单并未发布,但是根据已经更新的数据,也可以窥探一二。私募排排网数据,截至8月底有业绩更新的百亿私募有93家,今年以来平均收益-3.31%,其中26家百亿私募取得正收益,占比为28%,依旧不足三成。

从已更新8月净值的百亿私募来看,迎水投资目前以***%的收益领先;玖瀛资产、思勰投资分别以***%、***%的收益位于第二和第三名。另有一村投资、千象资产、远信投资、明毅基金等百亿私募前八月业绩排名靠前。

【应合规要求,私募基金不能公开展示,文中涉及私募收益数据用***替代。】

私募看市

钦沐资产柳士威:

大的风格切换较难变化,避险是内在动力。我们认为目前市场处于低位震荡状态,经济走弱担忧以及2021年和2022年上半年市场的大幅波动,导致市场信心不足,剧烈的波动成为常态,但我们综合分析下来,避险是内在动力,低估值标的近期表现较好,消费等景气度较低的方向也有了相对收益,但我们对于该类资产基本没有配置,主要原因在于我们认为消费很难起来,除非整个背景发生较大变化,新老能源等也是在外部催化下有了较大的涨幅,我们认为从一年期的角度看未必会有超额收益,因此不太可能在目前的背景下进行配置。

对于市场风格,我们认为整体是震荡的格局,大幅度向上向下的概率都不大,我们还是维持一个基本的判断,上有顶,下有底,保持耐心。未来经济增速可能会继续下一点台阶,基建拉动的时代已经过去了,科技与高端制造拉动的大趋势已经形成。在这样的背景下,我们尽量在风控的范围内保持较为积极的仓位布局成长股,尤其是科技股与高端制造等领域的硬核资产,待经济企稳复苏后再考虑多元化结构配置。

复胜资产:

本周新能源行业以及煤炭石化等传统能源行业都明显回调。相反前期受地产产业链负面预期抑制的家用电器、房地产以及轻工制造行业表现优异。这种变化展望一方面由于短期会有重大宏观事件,导致市场整体投资热情下降;另一方面我们认为也是市场对于“稳增长”政策的着眼点预期从前期的高端制造向地产消费转移。

市场在短时间内很可能会延续这种“行业热度轮动”的结构性行情。这个背后的原因一方面有部分行业中报业绩披露后的需要进行估值调整,另一方面也有投资者需要寻找短期业绩较难以证伪同时前期股价下跌明显,寻求所谓“安全性”的客观需求。我们认为这种通过股价高低去判断投资机会安全与否的思考方式也存在一定风险。

市场投资者很多时候将投资目标构建在短期股价上涨幅度和概率的判断上,这种偏向博弈思维的投资方式会伴随着机构化占比的提升以及量化交易的占比上升而遇到挑战。风吹草低见牛羊。最终还是应该从基本面出发找出未来盈利前景最为扎实,产能竞争格局最好的细分行业龙头企业进行分析判断。我们将继续不断细化投资思考,基于经营数据以及行业产能去分析投资机会。

磐耀资产:

8月底A股中报数据出炉,业绩的好坏基本上短期都已在股价上有所体现,中报行情也告一段落。本周在国外美联储继续鹰派加息预期再起、国内疫情扰动下,整体经济修复依然偏弱,市场继续延续上周的调整趋势,且调整幅度继续加大。另外在市场整体调整的同时,市场结构也发生变化,以中证1000为代表的中小盘股票和以新能源为代表的景气赛道股票由于在前期市场已经具有较大的增长,调整幅度亦远大于其他行业,市场风格发生一定程度的转换。

责任编辑:kj005

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com