元保冲刺纳斯达克:已获IPO备案

9月17日,元保向美国证券交易委员会(SEC)公开递交了上市招股书,拟在纳斯达克上市,股票代码定为“YB”。

2024年5月30日,元保已拿到了中国证监会IPO备案,相当于拿到了上市的钥匙。

此前,元保已吸引山行资本、北极光创投、启明创投、SIG、源码资本和凯辉基金等一众知名投资机构的投资。

在IPO前,山行资本持股为17.6%,北极光创投持股为11.4%,启明创投持股为8.7%,SIG持股为7.1%,源码资本持股为6.3%。

此外,据招股书信息推算,员工激励期权股数约占比12.4%。

元保本次IPO发行由高盛、花旗、中金、老虎等知名投行联席承销。

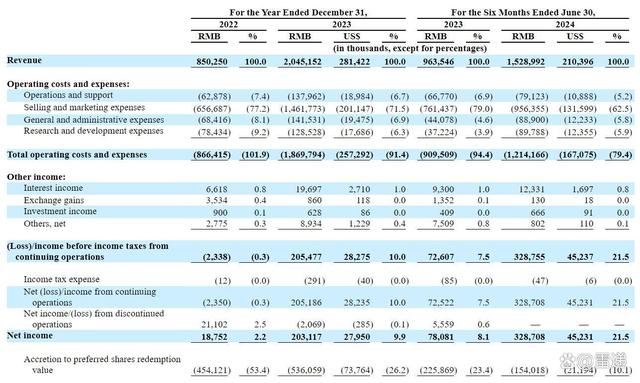

半年营收15.29亿

元保成立于2019年,其创始人兼CEO方锐毕业于清华大学五道口金融学院,拥有逾20年的金融科技与互联网电子商务深厚经验。6月27日,美国中西部地区工商界及前政要访华代表团到访北京朝阳,双方共同举办“与世界 共朝阳”中美企业交流会。方锐作为元保集团创始人兼CEO受邀参会,在活动中介绍了集团情况,并与美国中西部地区工商界代表团成员进行了交流。

作为技术背景的创业者,方锐是跨界进入并深耕互联网保险行业的独特存在。此外,元保的创始团队成员都是中国互联网行业的资深专业人士,具有丰富的科技创新和互联网保险经验,他们并肩作战逾十载,基于深厚的信任与相互尊重,构建了高效协同的工作机制。

元保深耕互联网人身险领域。元保核心业务模式为联合保险公司定制与分销人身险产品,并为客户提供理赔等售后服务。

当前,中国有超200家保险公司,这也使得元保的保险个性化定制模式成为可能。

元保2024年上半年营收达到15.29亿元,归母净利润为1.75亿元。

根据招股书中沙利文的最新数据,如果以首年保费口径计算,元保已成为我国人身险市场的第二大分销商;而如果将那些由一线互联网大厂孵化的依附型保险分销商剔除在外,元保已是我国人身险市场上最大的独立型保险分销商。

深耕普惠健康险细分赛道

元保的迅速崛起与稳健成长,核心在于其精准把握了普惠健康险这一增量市场的机遇,积极开拓下沉市场,成功在传统保险服务的“低密度区”开辟了新的增长点。

当前,社会正面临着人口老龄化、医疗支出攀升及医保基金供给承压的挑战,商业健康保险的重要性日益凸显。

据北京大学中国保险与社会保障研究中心专家委员会委员朱俊生的分析,2022年全国卫生总费用约8.5万亿元,其中个人自付部分占比27%,这一比例高出经济合作与发展组织(OECD,涵盖美国、英国等38个市场经济国家的重要国际经济组织)成员国平均水平9个百分点以上;

与此同时,根据中国卫生健康统计年鉴和国家统计局数据显示,2022年商业健康险赔付在约5.1万亿元的直接医疗支出中仅占7%。

鉴于此,国家层面近年来出台了一系列政策举措,旨在构建多元化、多层次的医疗保障体系,并明确鼓励商业健康保险发挥更加积极的作用。这一战略部署的核心目标,在于从根本上减轻民众因病产生的经济负担,避免因病返贫、因病致贫现象的发生。

尽管商业健康险市场潜力巨大,但在下沉市场的渗透却严重不足,特别是人口基础庞大的中低线级城市及农村地区。下沉市场的商保覆盖不足主要由于普惠型健康险产品的保费件均相对较低,使得传统上依赖个体代理人的人海战术销售模式难以有效覆盖这些市场区域。

招股书显示,元保聚焦短期保险产品,这与其深耕下沉市场、聚焦普惠健康险市场的战略高度契合。依托互联网渠道,尤其是移动互联网在全国超高的覆盖率,元保通过数字广告手段,打破了传统线下代理人展业的地域限制,将保险服务带入山区和村庄等更广阔的地区;为了加强保险产品的普惠性,元保通过产品定制的方式,在保障范围、付费方式等方面进行全面的产品定制化创新,降低了用户获取保障的门槛;针对传统保险服务难以全面覆盖的特定群体,元保为老年人群、“非标体”人群、新市民及灵活就业者等量身打造专属保险产品。

据元保发布的《2024健康险理赔半年报》显示,在2024年上半年,元保的理赔用户中,来自三线及以下城市的用户占比超过了70%;

同时,三线及以下城市医保外费用中元保医疗险的报销比例高达81%,广泛的用户渗透和超高的报销比例,彰显了元保产品的保障力度和普惠性质。

主打“AI+保险”模式,让对的保险找到对的人

与其他互联网保险分销机构相比,元保最大的不同在于其独特“AI+保险”模式:将AI技术引入保险分销与理赔等全部环节,将传统的保险产品销售活动由人力资源驱动变成由AI技术驱动,提升了国内保险销售与理赔等售后服务的体验和效率。

从招股书披露的信息来看,元保搭建了一个高效的消费者全周期服务引擎,致力于为每一位保险消费者提供个性化产品的定制和推荐、购买、保单管理、理赔和售后服务等定制化服务,极大地改善了保险消费者在元保平台上的保单购买体验。

元保针对保险产品分销和理赔各链条环节,利用AI技术和大数据开发了覆盖用户、媒体和产品维度的互联互通模型网络。

截至2024年6月底,元保开发的媒体模型超过700个,用户模型超过3000个,产品模型也达到了近700个——基于这些模型网络,元保能够运行从初始用户定位与获取、销售转化到售后服务等大量场景,并不断优化针对每个潜在消费者的服务路径。

在用户定位与获取以及销售转化环节,元保凭借前沿AI技术,洞悉用户行为偏好、挖掘出用户的真实需求,并据此向保险公司定制出符合用户需求的产品。同时,依托数千个模型网络,元保实现广告和产品服务的个性化推送,从而实现用户需求和产品的精准匹配。

在售后服务环节,元保基于AI技术提供客户维系、交叉推荐和消费者服务、理赔处理等多项服务。据报道显示,元保的机器人流程自动化系统——“数智员工”,意图理解准确率高达95%以上。

在智能理赔场景中,元保打造了⼀套贯穿保前、保中、保后的理赔服务体系,通过OCR、知识图谱、机器人审核和智能风控等技术,联合保险公司,推出“直赔、闪赔、快赔”三大特色快速理赔方案,解决用户赔付慢和医疗垫付的痛点。

据公开数据显示,元保2024年上半年单张医疗单据信息采集时间低至0.2秒,线上一次性审核通过率97%,理赔最快实现秒级到账。

招股书显示,截至2024年6月底,元保员工总人数为430人,研发人员有267人,其中研发人员占到了公司员工总数的62.1%。

“AI+保险”场景有巨大增长空间

分析人士认为,保险服务是AI大模型的最佳应用场景之一,因为一方面传统的保险服务是人力密集型的行业,存在巨大的AI替代人力的潜力;另一方面,保险服务同时也是数据密集型的行业,而数据又是AI技术驱动行业变革的关键要素,因此保险服务行业有望借力AI变革实现效率与效益的双重飞跃,成为数字化转型的最大受益者。

事实上,以人力驱动的传统保险服务已遭遇到越来越显著的增长与效率瓶颈,通过技术和模式创新构建更健康、可持续的保险行业服务生态体系已迫在眉睫,各大保险及分销机构纷纷将以AI为基础的保险科技作为未来的主要突破方向,在全行业的鼎力投入下,AI及大数据为核心的技术正在以前所未有的力度重塑保险全产业链。

尽管如此,据上述分析人士判断,当前的AI技术在保险服务领域的应用仍然处于较早期的起步阶段,未来存在很大的持续渗透空间。

根据沙利文的数据,2023年,中国线上零售服务整体渗透率达32.3%,但同期互联网保险销售服务渗透率仅12.3%,未来具有较大的“补课”空间,该机构预计,随着中国消费者对于互联网保险消费接受度的提升,预计到2028年互联网保险在中国的渗透率将达到30.2%。

责任编辑:kj005

文章投诉热线:157 3889 8464 投诉邮箱:7983347 16@qq.com